美债期限利差倒挂,指向衰退?这次或不一样

要点

近期10Y-2Y美债期限利差释放美国“衰退”信号,10Y-3M利差则暗示经济无忧。真相如何?且听分解。

一问:美债期限利差倒挂,指向衰退?不同指标背离,反映市场分歧严重

近期,伴随美联储开启加息周期且加息50bp预期进一步强化,10Y美债收益率快速上行,但10Y-3M、10Y-2Y美债期限利差背离。在3月加息落地之后,美联储多位核心官员表示将考虑一次加息50bp。加息预期升温,推动10Y美债收益率快速上行,一度突破2.5%关口。历史走势高度一致的10Y-3M、10Y-2Y美债期限利差,前者走扩至180bp以上,后者却收窄至20bp以内,走势明显背离。

10Y-3M、10Y-2Y美债期限利差走势的背离,似乎指向市场对美国未来经济的研判存在巨大分歧。历史回溯来看,美债短端利率由货币政策决定,期限利差则受经济预期等影响;美债期限利差倒挂,往往预示美国衰退在即。因此,10Y-2Y美债期限利差的接近倒挂,被部分市场观点认为是美国经济衰退的前兆。但基于10Y-3M美债期限利差的经济预测模型来看,美国经济距离衰退似乎依然遥远。

二问:不同美债期限利差缘何“打架”?是对加息预期的响应程度不同

部分观点认为是美联储的购债行为,导致10Y-3M、10Y-2Y美债期限利差背离,但真相或并非如此。疫情爆发以来,美联储增持了超过2.1万亿美元的美债,相当于同期美债存量规模增幅的44%。美联储买盘力量的大幅强化,被部分观点认为是扭曲美债收益率曲线的“幕后推手”。但数据显示,美联储所持有美债的期限结构整体变化不大,或并非10Y-3M、10Y-2Y美债期限利差背离的真正原因。

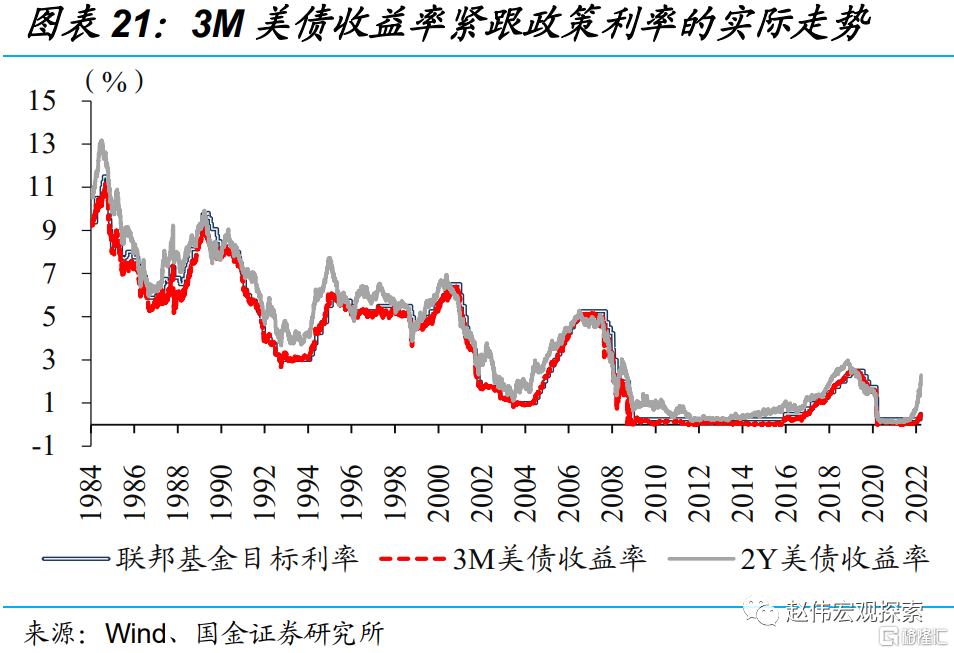

10Y-3M、10Y-2Y美债期限利差背离,直接缘于3M、2Y收益率对加息预期的响应程度不同。由于期限更短,3M美债收益率相较2Y美债收益率,在走势上更加接近联邦基金目标利率。因受到政策利率“引力”的影响,3M美债不会像2Y美债那样对加息预期进行提前消化,更多是对美联储实际兑现的加息节奏作出反应。正因为此,历轮加息周期开启前后,2Y-3M美债期限利差往往趋于走扩。

三问:美债期限利差将如何演绎?短期或回归常态,中长期存在倒挂隐忧

不同美债期限利差的背离或是短暂的,可能会随着加息推进、缩表落地而转向同步走扩,市场对此定价明显不足。美国经济“过热”的背景下,货币政策正常化节奏短期都难以放缓。伴随着加息继续推进,不同美债期限利差或将逐步由背离走向收敛。美联储的实际缩表力度或超市场预期,导致美债收益率曲线陡峭化。展望未来,对缩表影响的进一步消化,或使得全球主要资本市场延续高波动。

中长期来看,美联储政策正常化对美国经济的潜在冲击,或导致美债期限利差出现倒挂、反过来对实体经济产生不利影响。美联储政策正常化过程中,美国经济的“软肋”或将承压,以低收入居民、弱资质企业为典型代表,相关风险暴露仍需要关注。这一背景下,美债期限利差存在进一步收窄、甚至倒挂的可能。与此同时,美债期限利差的倒挂,对美国金融经济体系的不利影响也需要紧密观察。

风险提示:俄乌战争影响、持续时长超预期;全球新冠病毒变异超预期。

报告正文

一问:美债期限利差倒挂,指向衰退?不同指标背离,反映市场分歧严重

近期,伴随美联储开启加息周期且加息50bp预期进一步强化,10Y美债收益率一度突破2.5%关口。在3月加息落地之后,美联储多位核心官员表示将持续加息,甚至考虑一次加息50bp。其中,主席鲍威尔明确表示,“如有需求,美联储将加息50bp”;一向偏鸽派的纽约联储主席(永久票委)也称,“考虑在5月会议加息50bp”。截至3月25日,美联储5月加息50bp 的概率由一周前的不足3成,迅速上升至68.3%。伴随着加息预期的进一步升温,10Y美债收益率快速上行,一度突破2.5%关口。

与此同时,10Y-3M、10Y-2Y美债期限利差走势出现明显背离。纵观不同期限的美债收益率来看,2Y、3Y、5Y、7Y美债收益率也纷纷快速上行,并且较10Y美债收益率的上行速度更胜一筹。导致的结果是,美债收益率曲线越发扁平化。其中,3Y、5Y、7Y美债收益率都已经反超10Y美债收益率,形成倒挂。与其他期限美债相比,1Y以内的美债收益率的走势显得“不温不火”,上行速度相对偏慢。正因为此,历史上走势高度一致的10Y-3M、10Y-2Y美债期限利差出现明显背离,前者走扩至180bp以上,后者收窄至20bp以内。

作为重要的“经济风向标”,10Y-3M、10Y-2Y美债期限利差走势的背离,似乎指向市场对美国未来经济的研判存在巨大分歧。历史回溯来看,美债短端利率由货币政策决定,期限利差则受经济预期等影响。经验显示,美债期限利差的倒挂,往往预示美国衰退在即。10Y-2Y美债期限利差的接近倒挂,被部分市场观点认为是美国经济衰退的前兆。但基于10Y-3M美债期限利差的美联储经济预测模型来看,美国经济距离衰退似乎依然遥远。

二问:不同美债期限利差缘何“打架”?是对加息预期的响应程度不同

不同美债期限利差背离,难以从经济基本面归因,或更多是受到政策滞后效应等因素的扰动。美国企业实际库存处于低位,新订单持续高景气,企业库存回补行为仍将对中短期经济形成有力支撑。居民端来看,薪资提升与就业修复,持续超预期且已进入良性循环;叠加疫后线下消费自然修复的需要等,继续提振私人消费。疫情干扰下,打乱了美国正常的经济、政策周期规律,表现为货币政策正常化进程严重滞后于经济正常化。当前美债期限利差的收窄,受疫情期间应急政策的滞后效应、短期交易行为干扰过多(详情请参考《美国经济:过热、滞胀,还是衰退?》)。

部分观点认为是美联储买盘力量的介入,扭曲了美债收益率曲线,但真相或并非如此。疫情爆发以来,美联储增持了超过2.1万亿美元的美债,相当于同期美债存量规模增幅的44%。美联储买盘力量的大幅强化,被部分观点认为是扭曲美债收益率曲线的“幕后推手”。但数据显示,美联储所持有美债的期限结构整体变化不大,平均到期期限维持在7.6年附近。换言之,美联储的购债行为,可能不是10Y-3M、10Y-2Y美债期限利差背离的真正原因。

部分观点认为是美联储买盘力量的介入,扭曲了美债收益率曲线,但真相或并非如此。疫情爆发以来,美联储增持了超过2.1万亿美元的美债,相当于同期美债存量规模增幅的44%。美联储买盘力量的大幅强化,被部分观点认为是扭曲美债收益率曲线的“幕后推手”。但数据显示,美联储所持有美债的期限结构整体变化不大,平均到期期限维持在7.6年附近。换言之,美联储的购债行为,可能不是10Y-3M、10Y-2Y美债期限利差背离的真正原因。

10Y-3M、10Y-2Y美债期限利差背离,本质原因是3M、2Y收益率对加息预期的响应程度不同。由于期限更短,3M美债收益率相较2Y美债收益率,在走势上更加接近联邦基金目标利率。因受到政策利率“引力”的影响,3M美债不会像2Y美债那样对加息预期进行提前消化,更多是对美联储实际兑现的加息节奏作出反应。正因为此,历轮加息周期开启前后,2Y-3M美债期限利差往往趋于走扩,使得10Y-3M、10Y-2Y美债期限利差出现背离。本轮加息周期,节奏和力度都胜过以往几轮,使得2Y-3M美债期限利差大幅走扩。

10Y-3M、10Y-2Y美债期限利差背离,本质原因是3M、2Y收益率对加息预期的响应程度不同。由于期限更短,3M美债收益率相较2Y美债收益率,在走势上更加接近联邦基金目标利率。因受到政策利率“引力”的影响,3M美债不会像2Y美债那样对加息预期进行提前消化,更多是对美联储实际兑现的加息节奏作出反应。正因为此,历轮加息周期开启前后,2Y-3M美债期限利差往往趋于走扩,使得10Y-3M、10Y-2Y美债期限利差出现背离。本轮加息周期,节奏和力度都胜过以往几轮,使得2Y-3M美债期限利差大幅走扩。

三问:美债期限利差将如何演绎?短期或回归常态,中长期存在倒挂隐忧

10Y-3M、10Y-2Y美债期限利差的背离或是短暂的,可能会随着加息推进、缩表落地而转向同步走扩,市场对此定价明显不足。当下美国经济仍处于“过热”状态,指向美联储政策正常化节奏短期都难以放缓。历史回溯来看,伴随着加息继续推进,不同美债期限利差或将逐步由背离走向收敛。美联储的实际缩表力度或超市场预期,导致美债收益率曲线陡峭化。展望未来,对缩表影响的进一步消化,或使得全球主要资本市场延续高波动。

中长期来看,美联储货币政策正常化过程中,美国经济基本面受到的冲击,或使得10Y-2Y美债期限利差存在进一步收窄、甚至倒挂的可能。美联储货币政策正常化过程中,叠加财政刺激政策退潮,美国经济的“软肋”或将承压,以低收入居民、弱资质企业为典型代表,与之相关的潜在的风险暴露仍需要关注。这一背景下,10Y-2Y美债期限利差存在进一步收窄、甚至倒挂的可能。

中长期来看,美联储货币政策正常化过程中,美国经济基本面受到的冲击,或使得10Y-2Y美债期限利差存在进一步收窄、甚至倒挂的可能。美联储货币政策正常化过程中,叠加财政刺激政策退潮,美国经济的“软肋”或将承压,以低收入居民、弱资质企业为典型代表,与之相关的潜在的风险暴露仍需要关注。这一背景下,10Y-2Y美债期限利差存在进一步收窄、甚至倒挂的可能。

与此同时,美债期限利差进一步收窄、甚至倒挂,对美国金融经济体系的不利影响需需要紧密观察。历史回溯来看,加息周期下,短期利率趋于上升,美国银行往往会提高企业贷款和消费贷款的利率。与此同时,当收益率曲线趋平时,由于利润受到挤压,美国银行的房贷意愿会大幅降温。尤其是对于高度依赖贷款的小企业、低收入居民而言,所承受压力的显现更需要紧密观察。

与此同时,美债期限利差进一步收窄、甚至倒挂,对美国金融经济体系的不利影响需需要紧密观察。历史回溯来看,加息周期下,短期利率趋于上升,美国银行往往会提高企业贷款和消费贷款的利率。与此同时,当收益率曲线趋平时,由于利润受到挤压,美国银行的房贷意愿会大幅降温。尤其是对于高度依赖贷款的小企业、低收入居民而言,所承受压力的显现更需要紧密观察。

经过研究,我们发现:

(1)近期,伴随美联储开启加息周期且加息50bp预期进一步强化,10Y美债收益率快速上行,但10Y-3M、10Y-2Y美债期限利差背离。作为重要的“经济风向标”,10Y-3M、10Y-2Y美债期限利差走势的背离,似乎指向市场对美国未来经济的研判存在巨大分歧。

(2)部分观点认为是美联储的购债行为,导致10Y-3M、10Y-2Y美债期限利差背离,但真相或并非如此。10Y-3M、10Y-2Y美债期限利差背离,直接缘于3M、2Y收益率对加息预期的响应程度不同。

(3)不同美债期限利差的背离或是短暂的,可能会随着加息推进、缩表落地而转向同步走扩,市场对此定价明显不足。中期来看,美联储政策正常化对美国经济的潜在冲击,或导致美债期限利差出现倒挂、反过来对实体经济产生不利影响。

风险提示:

1、俄乌战争影响、持续时长超预期。俄乌双方陷入持久战,美欧对俄制裁力度只增不减,能源通胀压力飙升,使得货币政策陷入两难境地。

2、全球新冠病毒变异超预期。若出现传染力更高、致病力增强的“超级毒株”,全球疫情可能出现剧烈反弹,使得货币政策陷入两难境地。