王晋斌:避免风险资产价格大幅度下跌美国经济才有可能实现“软着陆”

我们认为:美联储控通胀面临两个周期:金融周期和经济周期。次贷危机以来的不少研究表明,美国金融周期领先经济周期,避免金融周期大幅度向下调整,才有可能避免经济周期向下大幅度调整,美国经济才有可能实现“软着陆”。美联储面临“两难”:控通胀同时要求避免风险资产价格大幅度下跌。美联储每一步的紧缩工作都需要反复提前与市场充分沟通,避免市场出现过度反应。既不低估,也不高估,美联储实现控通胀和经济“软着陆”两大目标的决心和可能性。

最近一段时间以来,不同期限美债收益率走势平坦化,甚至部分期限结构的美债收益率出现了“倒挂”现象,市场出现了美联储货币紧缩会把美国经济拖入衰退的预期。对此,鲍威尔上周给出了一个极简的回应:你们看走眼了。当然,鲍威尔也不是每次都对,近期他承认对通胀判断出现了显著偏差就是一个例子。

在3月22日的“恢复价格稳定”的演讲中,鲍威尔认为石油冲击对美国经济产出的冲击效应远低于20世纪70年代,并认为美国经济非常强劲,完全有能力应对更紧缩的货币政策,可以实现“软着陆”:通胀下降,失业率保持稳定。

对冲疫情的激进刺激政策带来了美国经济的快速修复,2021年美国实际GDP同比增长5.7%。在今年3月16日美联储的预测中,2022年美国GDP增速2.8%,PCE同比增幅4.3%,2023年美国GDP增速2.2%,PCE同比增幅2.7%,2024年美国GDP增速2.0%,PCE同比增幅2.3%。按照这一预测,2024年美国经济增速高于长期潜在增速1.8%,通胀率接近长期通胀目标值2%,而2022-2024年失业率维持在3.5%左右,美国经济确实出现美联储预测中的“软着陆”。

从财政政策来看,依据美国国会办公室(CBO)2021年7月的预测,2022-2024年美国财政预算赤字分别为1.15万亿美元、0.78万亿美元和0.83万亿美元。相对于2020和2021年3.13和3.00万亿美元的财政赤字大幅度消减。2022-2024年美国经济不可能再指望财政政策发力,财政政策常态化和货币政策收紧构成了美国宏观经济政策的基本面,也因此决定了美国企业的整体盈利能力基本不可能超过2021年。

那么,摆在美联储面前的问题很直接:在美国经济高度金融化的今天,加息控通胀,不要引起美国经济衰退,其实就是不要首先引起金融风险资产价格大幅度的下跌,金融周期不能先行大幅下挫。风险资产价格是未来现金流的贴现,风险资产价格的大幅度下挫之后,基本会引发美国经济的衰退。

上述问题包括两个方面。首先,加息周期中风险资产价格是否一定下跌?答案是不一定;其次,加息周期是否一定引致风险资产价格的大幅度下跌?答案是有可能。

从历史上看,加息周期的过程中美股表现往往令人吃惊,但一旦加息突破临界值,美国风险资产价格暴跌带来的就是经济衰退,金融周期领先经济周期大幅下挫。

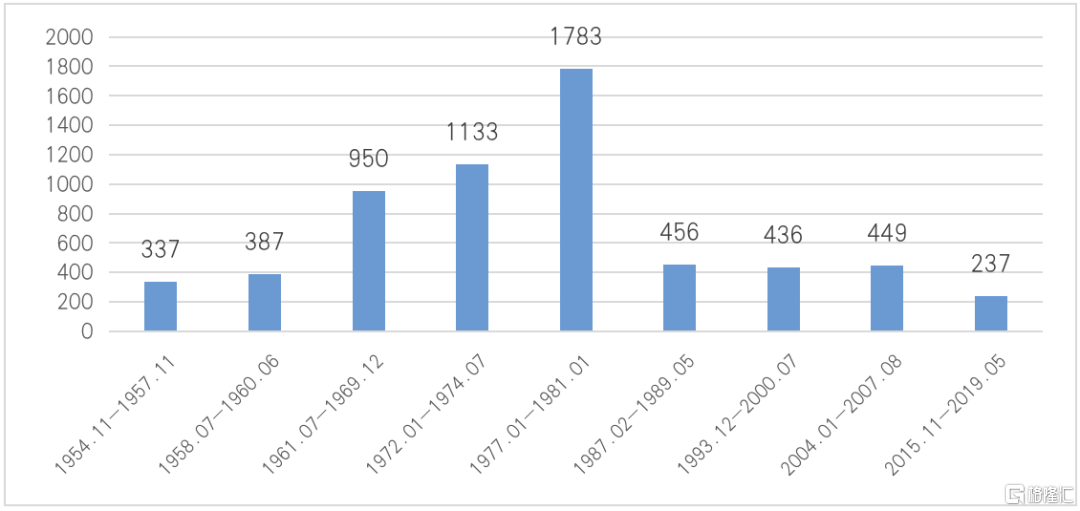

我们依据美联储联邦基金利率由最低走到最高,把1954年以来美联储联邦基金利率的变化大致划分为9次加息周期,在加息周期中,加息不一定导致风险资产价格下跌。加息幅度最大的一次是1977-1981年,美联储加息了1783个BP,联邦基金利率在1981年1月初曾经达到22%的历史高点。这是美国历史上的沃克尔时期,当时美国经济面临着原油冲击的高通胀,1980年3月以PCE衡量的通胀率同比最高达到了近12%。

图1、联邦基金利率不同加息周期的最大利差(BP)

数据来源:美联储。

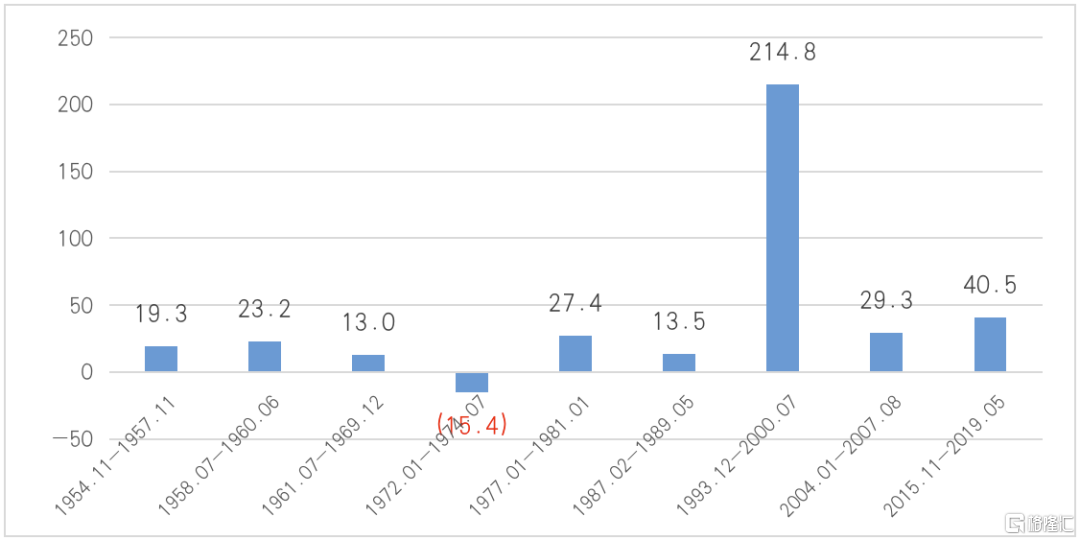

从标普500指数的表现来看,在9次加息周期中,只有1972年1月到1974年7月的加息周期中标普500指数出现了15.4%的跌幅。其中,1977年1月至1981年1月期间,标普500指数上涨了27.4%。标普500指数上涨最大的一次发生在1993年底至2000年中这一时期,标普500指数涨幅高达214.8%。从联邦基金利率低谷到高峰的9次升息过程中,美股出现了8次上涨(图2)。

图2、美联储加息周期中标普500指数的涨跌幅(%)

数据来源:WIND。

但加息周期很可能会刺破风险资产泡沫,即使在随后美联储并不处于加息周期,甚至处于降息周期,美股下跌的幅度是惊人的。典型之一是2000年纳斯达克泡沫的破灭。1993-2000年加息周期,联邦基金利率从1993年12月7日的2.67%一直上升到2020年7月4日的7.03%。在加息的过程中,从2000年3月份开始,纳斯达克指数开始调整下跌,直到泡沫破灭,纳斯达克指数此轮下跌了超过75%,一直到2022年10月才触底;同期的标普500指数也下跌了大约49%,出现了深度下跌,引发了2001年美国经济衰退。

典型之二是2004-2007年的加息周期后的次贷危机。联邦基金利率从2004年1月6日的0.92%上升至2007年8月9日的5.41%,刺破了美国房地产泡沫,引爆了2008年的次贷危机,持续了14个月,标普500指数从2007年12月开始向下调整,美国三大股指均出现了约55%的跌幅。直到2009年2月奥巴马经济刺激法案出台,同年3月上旬,标普500指数才触底反弹,美国经济在2009年也出现了深度衰退。

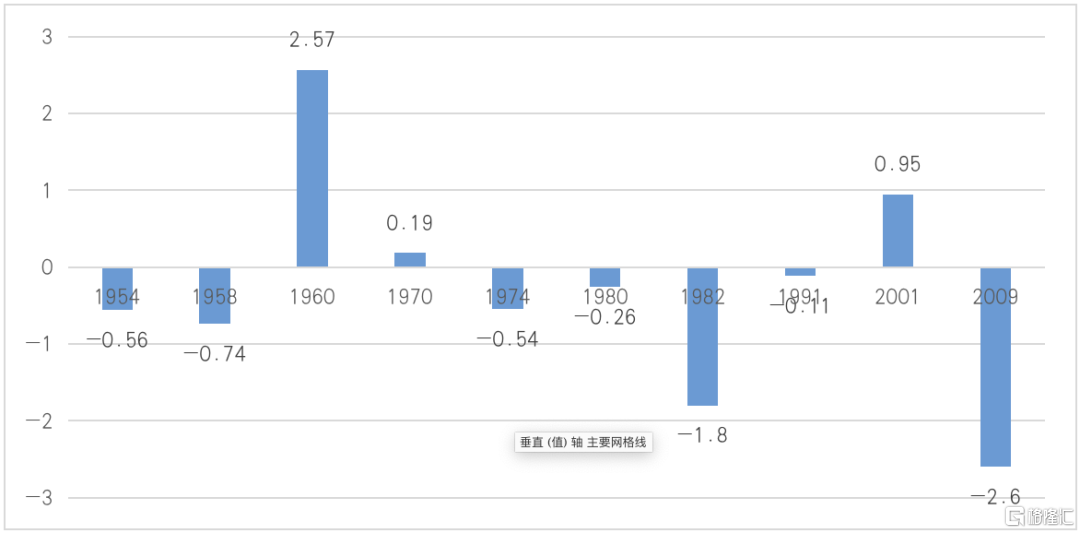

从每一轮加息周期中是否一定引发经济衰退,答案也是不确定的。依据BEA提供的数据,1954年以来美国经济发生衰退年份的GDP增长来看,2015-2019年和1987-1989年的加息周期中美国经济没有出现衰退,其他的衰退年份都在加息周期末端或发生在加息周期结束后。比如,1960年,1970年等等。1991年的经济衰退与“911”事件直接相关,并不处在美联储的加息周期中(图3)。

图3、美国经济衰退年份实际GDP增速(%)

数据来源:BEA.

从美国股市对经济的影响来看,在1998年2月份,标普500指数站上1000点,股市对美国经济的影响逐步变得显著。次贷危机后,美国股市经历了10年的牛市,美国股市市值也出现了大幅度增长。尤其是从2018年以来,美国股市市值涨幅惊人。依据WIND提供的年底数据,2018年美国股市市值36.79万亿美元(低于2017年41.31万亿美元),2019-2021年美国股市市值分别达到了46.56万亿美元、55.86万亿美元和68.92万亿美元。2022年3月25日也高达64.86万亿美元。2021年底美国股市市值大约是美国GDP的3倍!

房地产市场对美国经济的影响巨大。美联储委员Waller近期对美国火热的房地产市场发表了自己的看法(Governor Christopher J. Waller, The Red Hot Housing Market: the Role of Policy and Implications for Housing Affordability,March 24, 2022)。他认为房地产对GDP的贡献相当大,既包括住房投资,也包括住房服务方面的消费支出。房地产对通货膨胀也很重要,住房服务占个人消费支出价格指数的15%左右。根据Zillow房屋价值指数,自疫情开始以来,美国房价累计上涨了35%。这一增长速度比前五年快得多,甚至比2000年代中期房地产繁荣时期还要快。对于房价的急剧持续上涨是否会对金融稳定构成风险。他的简短回答是:与2000年代中期的房地产泡沫和崩盘不同,最近的增长似乎是由实质性供求支撑的,而不是过度杠杆、宽松的承销标准或金融投机支撑的。与2000年代中期相比,抵押贷款借款人的资产负债表更为强劲,他们比上一次房地产低迷时期更能应对房价下跌。今天的大银行比20年前有了更大的恢复力,在去年的压力测试中(严重的全球衰退,其中包括房价下跌超过20%),即使在承受了4700多亿美元的损失后,最大的银行也可以将资本充足率保持在最低要求的两倍以上。

由于住房成本持续上升,住房在家庭预算中的比例会越来越大。在1972-1973年间普通家庭在租金或估算租金上的支出占支出的24%;这一比例在20世纪80年代末上升到27%,在2019年上升到35%,2022年的份额还会更大。随着住房成本在通胀中所占的比重越来越大,房地产市场的变化是美联储货币政策立场变化的重要考量因素。

依据美联储2019年的调查,美国经济中非金融类企业金融资产大约占总资产的44%,在金融资产中,其中房地产占比大约70%,股票资产大约占11%。在最低收入50%家庭中,金融资产占总财富的比例大约8.5%;在中间40%的家庭中,金融资产占总财富的比例大约12%;在高收入9%的家庭中,金融资产占总财富的比例大约22.7%,在最高收入1%的家庭中,金融资产占总财富的比例大约36.5%。

因此,股市和房市在美国经济中具有重要的地位,金融资产是美国企业和家庭资产负债表中的重要组成部分,美国经济中的投资上涨以及居民消费强劲与美国金融市场风险资产价格上涨有直接的关系,也因此与美国劳动力就业市场就业的强劲有直接关系。避免风险资产价格大幅度下跌,避免金融周期过度下行引导经济周期过度下行是美联储此轮控通胀过程中的核心关切。

鲍威尔2020年3月一战成名。美联储卖出了人类历史上迄今最大的一张看跌期权,挡住了10个交易日4次熔断,并没有爆发金融市场流动性危机。现在,美联储面临的是控通胀并实现美国经济“软着陆”。即使是金融市场杠杆下降,家庭资产负债表比较健康,但风险资产大幅度的下跌带来金融财富损失效应的冲击是巨大的。

从美联储3月17日开始加息来看,美股表现良好,收窄了年初至今的跌幅,这仅仅只是开始。美联储只有避免紧缩周期带来的风险资产价格大幅度下跌,美联储才有可能实现控通胀和美国经济“软着陆”两大目标。

既不低估,也不高估,美联储实现控通胀和经济“软着陆”两大目标的决心和可能性。