国盛宏观:物流角度看当前疫情的经济影响

事件:4月以来国内疫情仍未见明显好转,其中,3月28日上海全面封控以来已超10天。鉴于上海是我国物流中心,我们在3月24日报告《当前疫情对经济冲击几何?》的基础上,本文从物流角度,进一步分析当前疫情对经济的冲击,并更新了冲击幅度的测算。

核心观点:基于总量、行业、区域三大维度,疫情主要冲击供需,物流不畅对经济的拖累较为有限,尤其是因物流不畅导致生产中断的风险较小,后续要看疫情持续时间。更新的测算发现,受疫情冲击,3月当月消费可能负增,一季度GDP增速可能低于5%。继续提示,政策底已现,经济底未到,市场底则尚需时日;短期看,4月仍可能降准降息,房地产也有望进一步实质性放松。

1、本轮疫情已持续月余,若上海全面封控延续至4月中下旬甚至更久,对经济的冲击将进一步提升。鉴于上海是我国物流中心,还需考虑物流的外溢影响。

2、当前疫情对经济的影响,主要还是冲击供需,物流不畅的影响较为有限,后续要看疫情的持续时间。

>总量看,经济各分项全面回落,主因疫情直接冲击供需,物流不畅的影响较为有限。

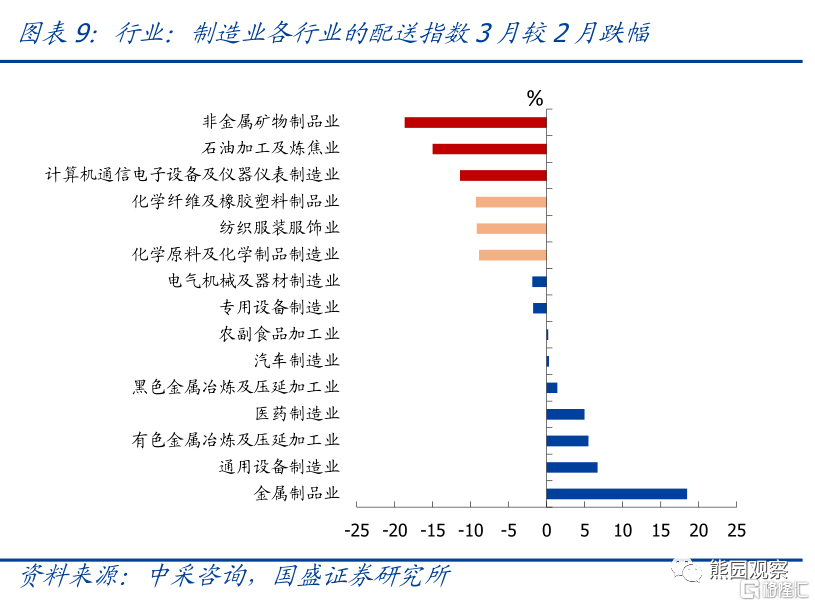

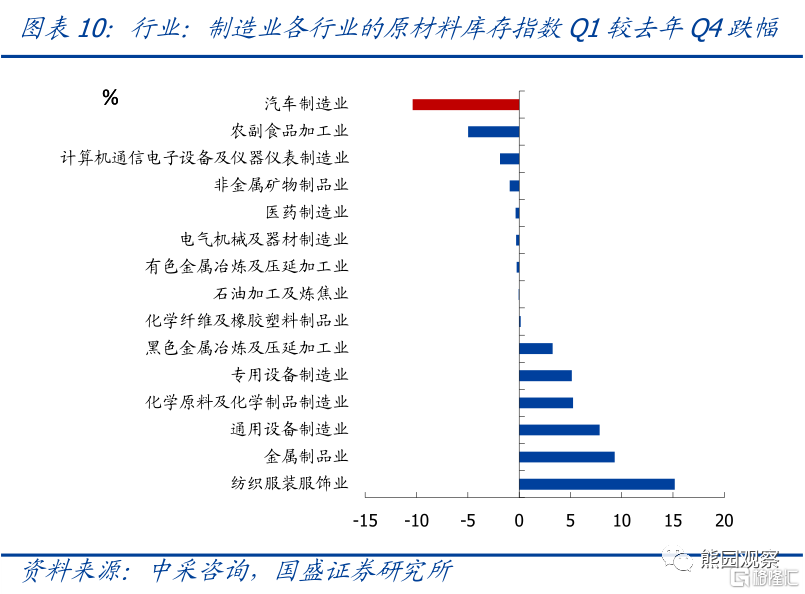

>行业看,石化、电子产业链物流放缓最多,短期内生产中断风险较小。

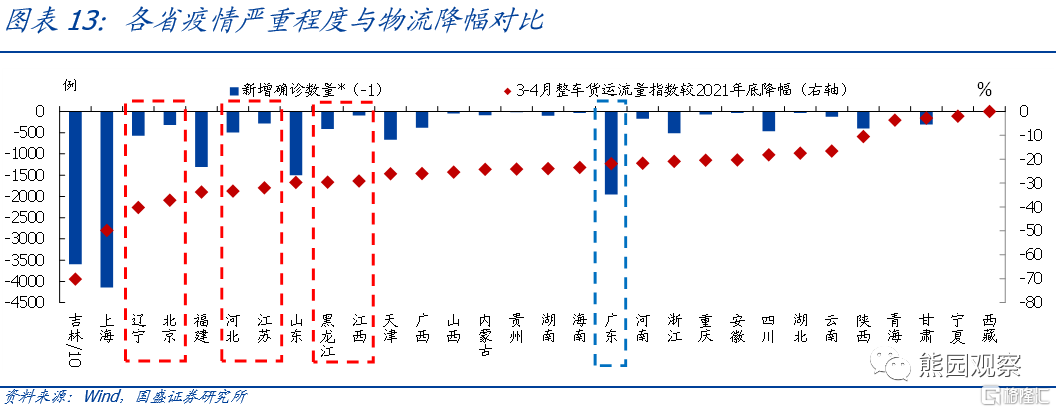

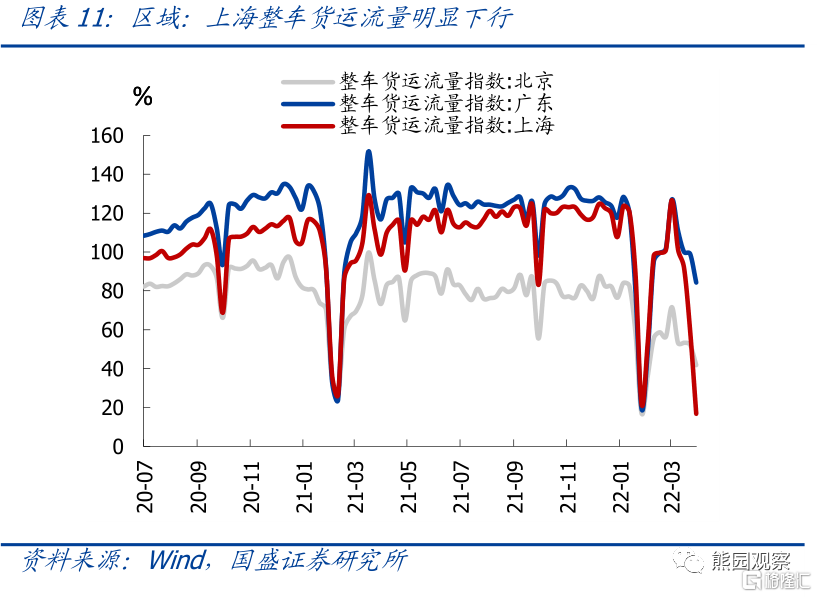

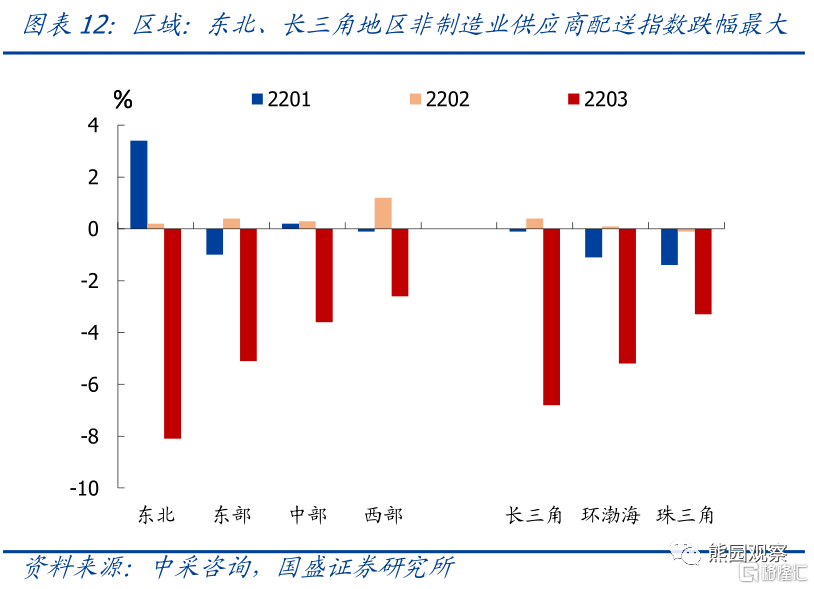

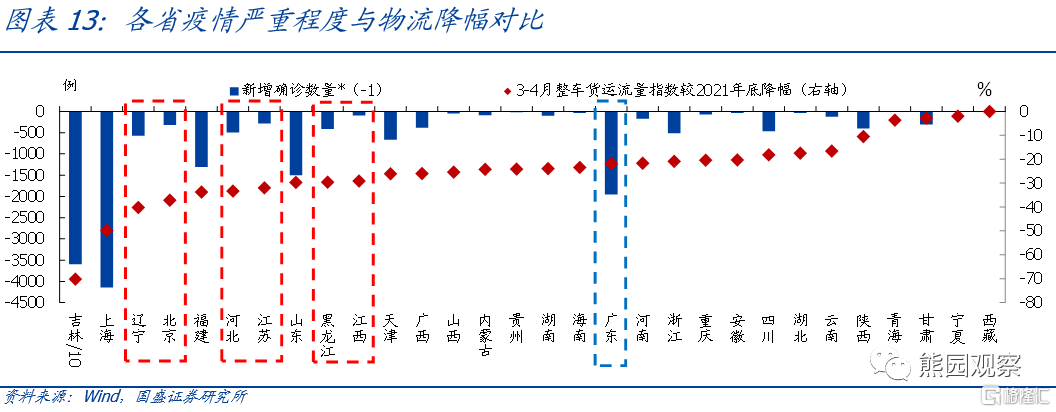

>区域看,东北、长三角物流跌幅最大,广东以较小的经济代价控制住了疫情蔓延。

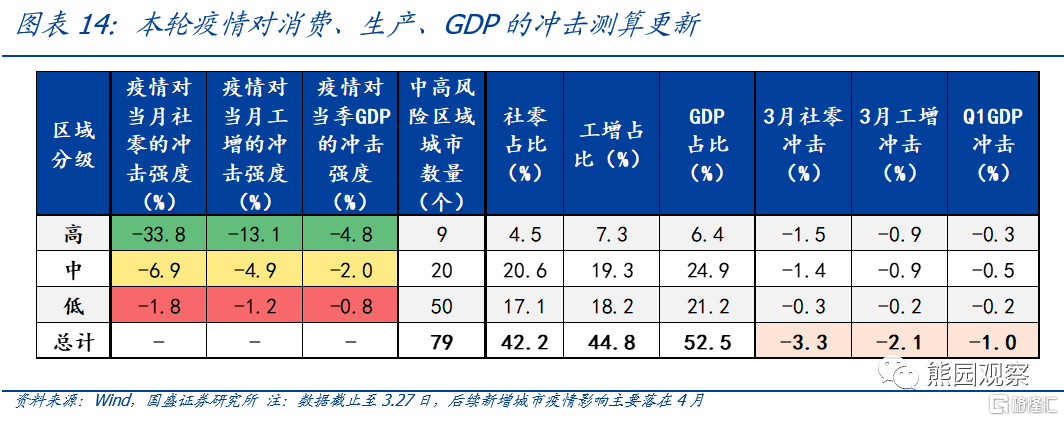

3、更新的测算显示:当前疫情将拖累3月消费、3月工业增加值、一季度GDP 约3.3个、2个、1个百分点。这也预示,3月当月消费可能负增,一季度GDP增速可能低于5%。

4、再次提示:政策底已现,经济底未到,市场底则尚需时日。短期看,经济1-2月“高开”后,3-4月大概率“低走”,关注4大动向:房地产有望进一步实质性放松、4月仍可能降准降息、俄乌冲突演化、美联储加息缩表节奏的变化。

正文如下:

1、本轮疫情已持续月余,若上海全面封控延续至4月中下旬甚至更久,对经济的冲击将进一步提升,还需关注物流不畅的外溢影响。3月以来,本轮疫情已持续1个月以上,目前仍未受控,其中吉林、上海最为严重,尤以上海的经济影响最大;截止4月6日,上海本轮累计确诊本土病例3557例,无症状感染者10.7万例,全市大部分区域实施封控管理。根据我们此前报告《当前疫情对经济冲击几何?》测算,全面封城相比部分封控,对当月消费和当季GDP的冲击强度分别提升约27个、3个百分点。鉴于上海社零和GDP的全国占比在4%左右,意味着上海疫情对4月全国社零、工业增加值,二季度GDP的冲击可能分别提升近1个、0.3个、0.1个百分点。此外,考虑到上海是我国物流中心,由于疫情防控带来的物流放缓、甚至供应链中断等间接影响需要密切跟踪。

2、从总量看,经济各分项全面回落,主因疫情直接冲击供需,物流不畅的影响较为有限。物流(及人员流动)是经济社会正常运行的基础,物流不畅会构成直接约束(如原材料供给不足、产成品累库等),也会有间接影响(提升经济运行成本、影响预期等),物流作为服务业,本身也直接受经济影响。因此物流指标可较好的跟踪经济走势:

>物流与GDP、消费:2020年以来百城拥堵指数、十城地铁客运量同比与GDP、社零增速的走势接近,而3月拥堵指数同比大幅降至-4.7%(2月7.1%),地铁客运量同比降至-25.9%(2月13.9%),指向一季度GDP大概率会落至5%以下,3月社零也可能降至负值。

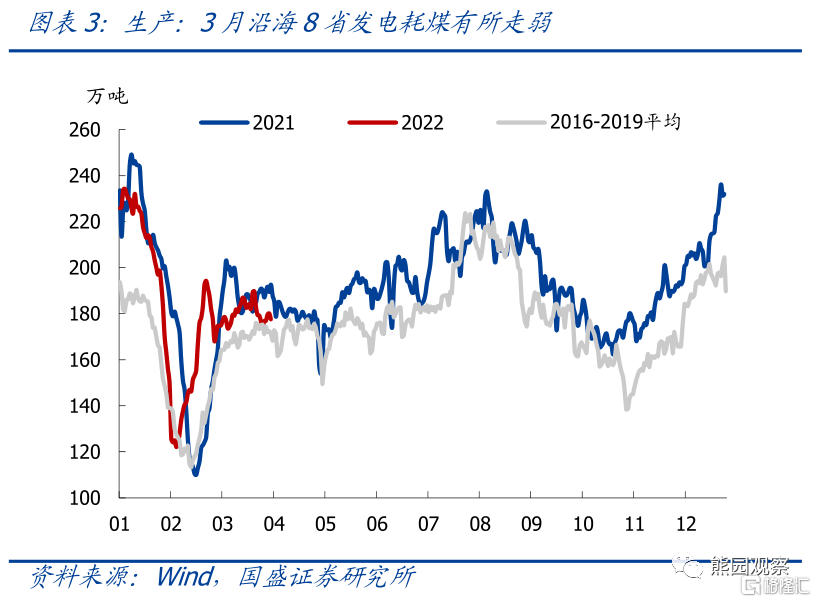

>物流与工业生产:3月沿海八省发电耗煤平均增长1.2%(1-2月为5.9%),指向3月工业生产显著下行;但考虑到,3月大秦线日运量、电煤库存仍处高位,电厂发电未受明显影响,耗煤下降主因应是需求回落;此外,3月PMI供应商配送时间降至低位,但原材料库存指数仍处平均水平,指向短期内整体工业企业原材料充足,物流不畅尚未明显制约生产。

>物流与投资:3月水泥发运率同比降至-35%(2月为4.9%),指向基建等固定投资也受到疫情影响。据百年建筑调研[1],4月水泥发运率继续下降,疫情造成的生产受限、工程延期等因素占比约50%、资金问题占比约30%,而交通管控加强、原料采购紧张因素仅占比10%,指向疫情对投资的影响主要是直接影响供需,物流不畅影响相对有限。

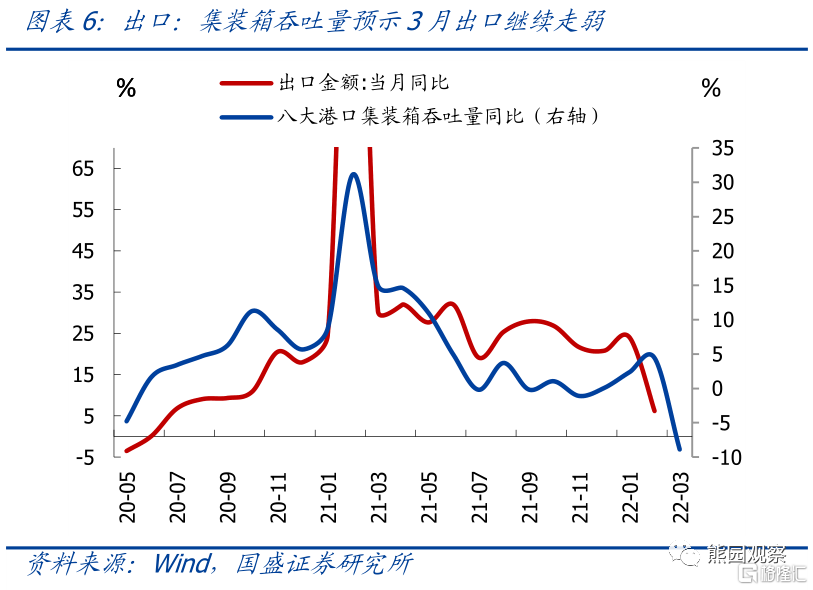

>物流与出口:3月八大港口集装箱吞吐量同比降至-1.7%(2月为4.4%),CCFI集装箱运价指数也继续下行,指向我国出口也有所回落。据上港集团公告[2],自3月28日以来,上海港集装箱船平均等泊时间小于24小时,平均等泊船舶小于10艘次,集装箱船未见拥堵。总体看,出口回落可能主因外需走弱、供给受限,物流短期影响可能有限。

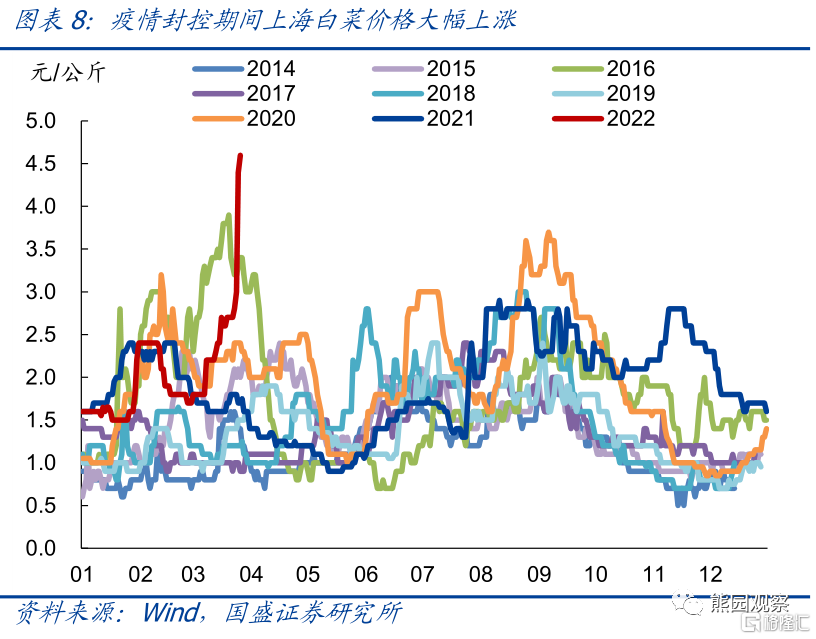

>物流与通胀:3月重点蔬菜、水果价格强于往年同期,4月第1周进一步上行,应和部分地区疫情封控、囤积生活物资,道路运输受阻、供给受限等因素有关。按历史价格均值进行简单匡算,蔬菜、水果价格对3月CPI的影响约为0.7个百分点。

3、从行业看,石化、电子产业链物流放缓最多,短期内生产中断风险较小。一方面,从PMI配送指数看,3月非金属矿物制品、石油加工、电子和仪器仪表、化纤、纺织、化工行业的降幅均在9个点以上,其中石化产业链物流降幅普遍较大,主因石化业上游集聚的东北、中游集聚的长三角、珠三角地区,3月以来疫情均较为严重;电子行业物流放缓应是与深圳疫情有关;非金属制品业回落较多主因2月基数较高。另一方面,从原材料库存指数看,今年Q1与去年Q4相比,仅汽车行业跌幅在10个点左右,石化、电子等其余行业跌幅均相对较小,也指向短期内原材料供给仍充裕,暂无生产中断风险。

4、从区域看,东北、长三角物流跌幅最大,广东以较小的经济代价控制住了疫情蔓延。截至4月9日,上海整车货运指数已跌至2019年平均水平的16.8%,显著低于北京、广州的41.9%、84.3%;3月东北、长三角地区的非制造业供应商配送PMI跌幅分别达8.1、6.8个点,明显大于5个点的全国平均水平,与本轮疫情分布较吻合。此外,若用3-4月货运指数跌幅代表经济受损程度,用新增确诊数代表疫情严重程度,对比发现,东北的辽宁、黑龙江,北部的北京、河北,东部的江苏、江西等地,疫情相对较轻,但疫情防控仍较严格;广东疫情虽然较为严重,但经济受到的冲击较小,以较小的经济代价控制住了疫情蔓延。

5、总体而言,当前疫情对经济的影响,主要还是冲击供需,物流不畅的影响较为有限。我们更新的测算显示(后附详表),当前疫情将拖累3月消费、3月工业增加值、一季度GDP 约3.3个、2.1个、1个百分点。再次提示:政策底已现,经济底未到,市场底则尚需时日。短期看,经济1-2月“高开”后,3-4月大概率“低走”,关注4大动向:房地产有望进一步实质性放松、4月仍可能降准降息、俄乌冲突演化、美联储加息缩表节奏的变化。