汇率贬值下的利率往事

摘 要

近期人民币兑美元汇率出现阶段调整,往后看人民币汇率继续调整的可能性仍然存在。第一,当前国内经济受局部疫情拖累,且二季度GDP基数较高,经济增速存在放缓压力,这可能通过预期层面影响汇率;第二,美国通胀尚未见顶,美联储加息路径和缩表计划存在继续超预期的可能,美债利率和美元指数可能继续上行,间接给人民币汇率带来压力;第三;受中美利差全面倒挂程度加深、以及汇率贬值预期等因素影响,短期内外资流出的压力可能仍然存在,这也通过结售汇给汇率带来调整压力;第四,二季度价格因素对出口的支撑作用面临放缓,对应货物贸易顺差面临缩窄,相应对汇率的支撑作用也面临减弱。

回顾历史,汇率阶段贬值时期,利率往往呈现下行或者震荡格局。2015-2016年,经历的是汇改-外资流出-汇率贬值过程;而2018-2019年,是中美利差缩窄-汇率阶段贬值-外资短暂流出。这两个汇率阶段贬值的过程中,长端利率往往是下行或者震荡的状态,主要因为汇率贬值往往对应着国内经济增速放缓,货币政策偏宽松的阶段。

总结来说,汇率对利率影响机制,分为三个渠道:一是中美利差倒挂+汇率贬值预期,导致外资从境内债市流出,这种卖出行为直接给国内债市带来阶段调整压力;二是站在经济基本面的角度,汇率贬值是对国内经济增速放缓的反映,这种预期对长端利率形成保护,限制长端利率的上行空间;三是汇率贬值对应进口价格上升,可能导致国内面临的输入通胀压力有所上升,间接影响国内货币政策的预期。

近期流动性较为宽松,隔夜利率持续处于1.5%之下,与2020年疫情期间、2020年11月永煤事件后的流动性宽松较为相似。随着4月25日降准落地释放5300亿资金,以及4月末财政支出释放资金,流动性宽松有望维持到5月中旬。在流动性较为宽松的基础上,可能出现中长端利率的交易机会。

不过值得注意的是,长端利率整体仍处于震荡期,因而这种交易机会的退出时点也至关重要。重点关注两个方面,一是5月地方债净发行规模是否明显增加,对应缴款吸收市场流动性;二是上海等地疫情达成社会面清零目标,开启全面复工进程,对应实体融资需求增加。

核心假设风险。国内政策出现超预期调整。

2022年4月19-22日,人民币兑美元汇率出现阶段调整,离岸汇率从6.3788到6.5274,在岸汇率从6.3628到6.5015。如何看待汇率阶段调整对境内利率的影响?

1

美联储加息预期进一步升温

人民币汇率压力仍存

近期人民币兑美元汇率出现阶段调整,可能存在以下几个方面的因素。

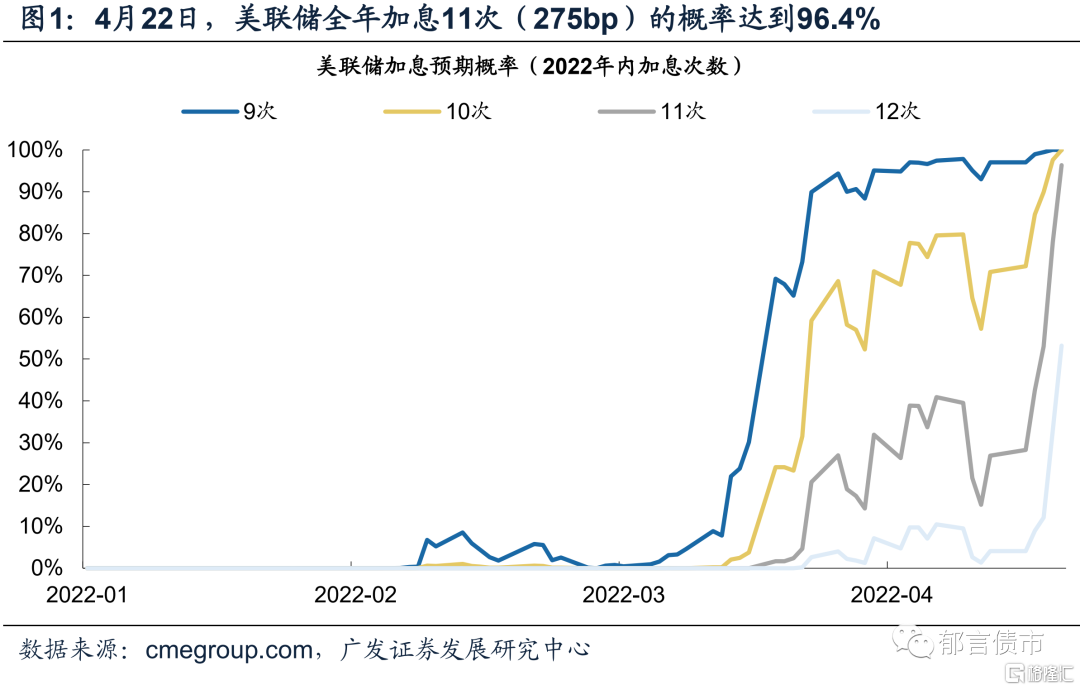

第一,美联储多次加息50bp的预期明显升温。CME FedWatch Tool显示,美联储年内加息10次的概率为100%(按每次加息25bp计),加息11次的概率升至96.4%,也就是年内剩余的6次会议中,市场预期有3-4次会议加息50bp。4月21日,美联储主席鲍威尔称可能在5月例会上加息50个基点,如时机合适,加息前置策略有一定益处。这一表态引发市场对全年多次加息50bp的预期升温。

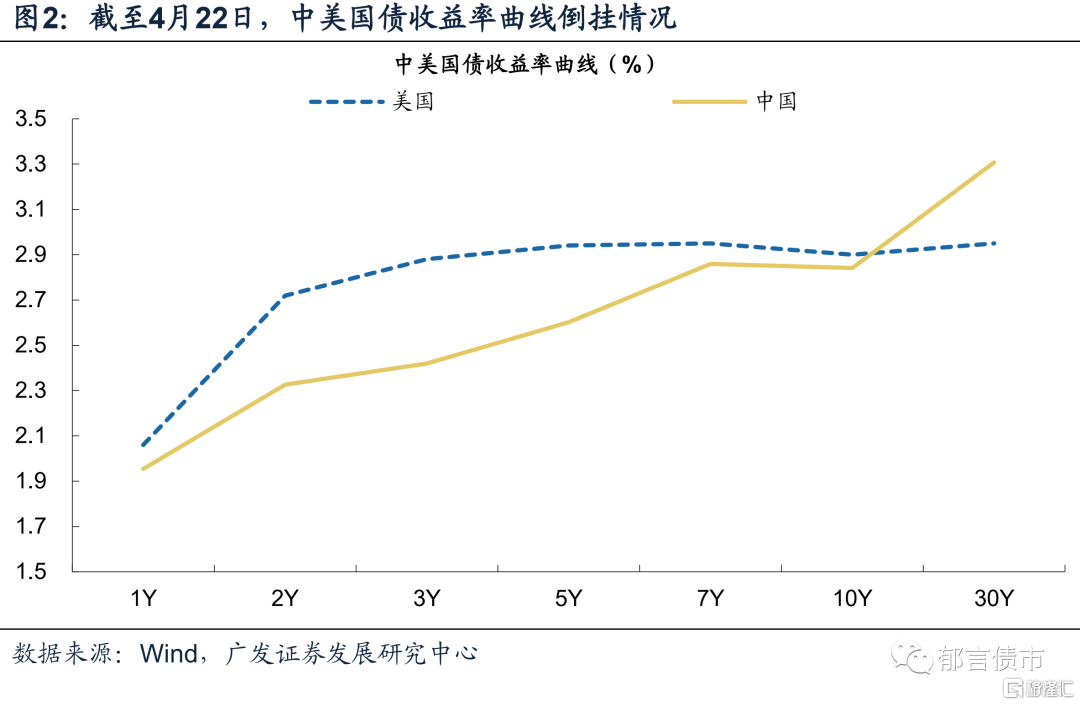

加息预期升温带动美债收益率明显上行,美元指数也有所上行。截至4月22日收盘,10年期美债收益率升至2.90%,较13日上行20bp;5年期美债收益率2.94%,较13日上行28bp;2年期美债收益率2.72%,较13日上行35bp。除了超长期限,从1年到10年的中美国债收益率曲线全面倒挂,且倒挂程度随着美债收益率的上行而有所加深。同时,伴随利率上行,美元指数也趋于上涨,从4月13日的99.84升至22日的101.12。

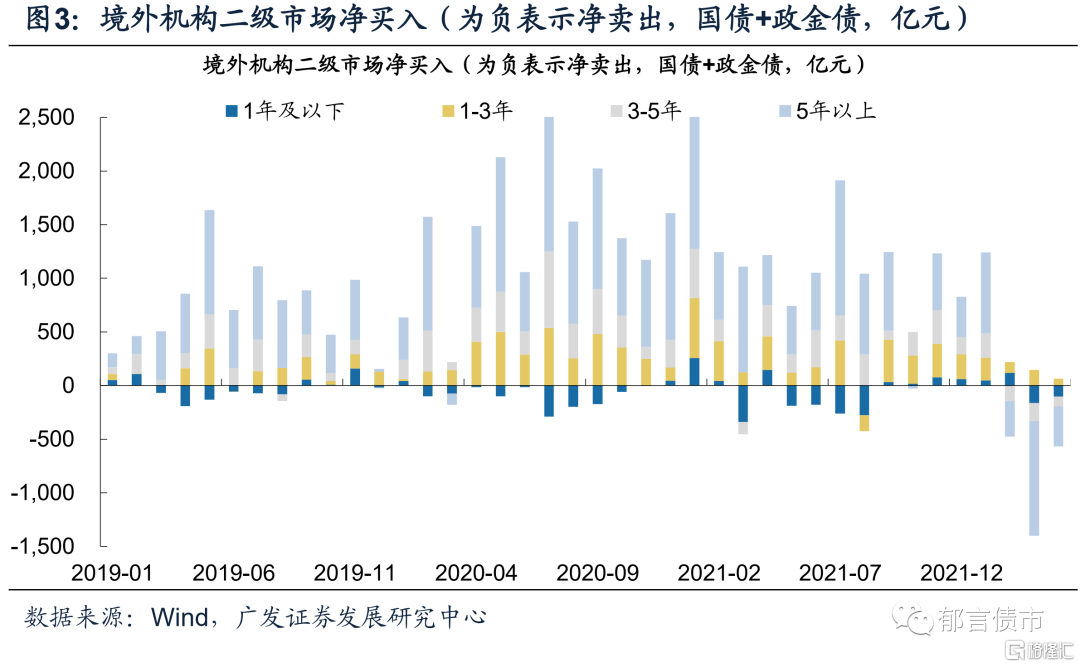

第二,外资流出压力加大。在中美利差倒挂程度加深、美元指数上涨的背景下,近期境外机构卖出利率债的金额较大,2月、3月境外机构分别卖出646亿元和918亿元境内利率债。4月前两周稍有缓和,不过随后的18-22日境外机构卖出利率债规模再次上升至270亿元。外资流出表现为人民币兑换为美元需求增加,相应对人民币汇率产生影响。

第三,国内疫情冲击3月经济,可能继续拖累4月经济。受局部疫情影响,3月服务业生产指数、零售同比增速较1-2月均出现明显放缓。截至4月23日,上海疫情每日筛查出的阳性人数有所下降,但尚未达成社会面清零目标,22-23日新增无症状加确诊合计分别为23370例和21058例,阳性人数在较高位震荡,疫情可能继续拖累4月经济数据。

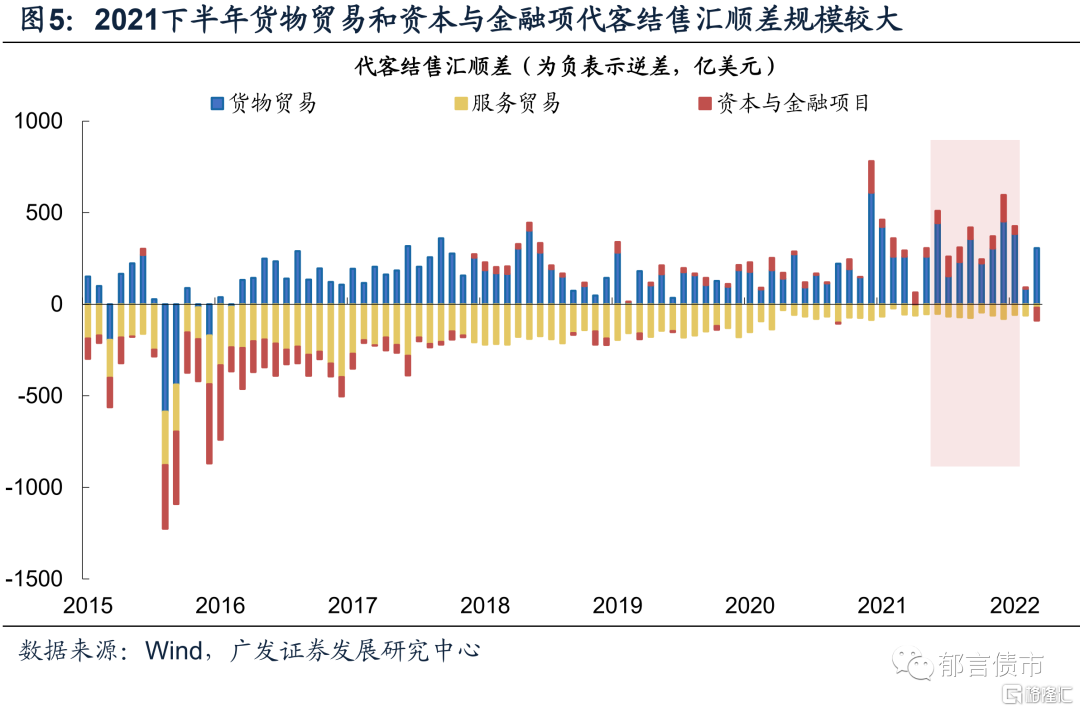

此外,人民币兑美元汇率与美元指数脱钩的阶段,可能已经过去。2021年下半年开始,人民币兑美元汇率,与美元指数的相关性明显减弱。在美元指数走强的背景下,人民币汇率也维持相对强势,并未出现明显贬值。我们关注到这一阶段是较为罕见的双顺差格局,2021年下半年至2022年1月,货物贸易、资本与金融项结售汇顺差均较大(对人民币需求大),而且服务贸易结售汇逆差较小(对美元需求小)。不过2022年2-3月,贸易顺差结汇规模有所下降,资本与金融项下顺差也缩窄并在3月转为逆差,这一特殊的阶段或已结束。从供需角度来看,结汇对应的人民币需求有所下降,其对人民币汇率的支撑作用也相应下降。

往后看,人民币汇率继续调整的可能性仍然存在。第一,当前国内经济受局部疫情拖累,且二季度GDP基数较高,二季度经济增速存在放缓压力,这可能通过预期层面影响汇率;第二,美国通胀尚未见顶,美联储加息路径和缩表计划存在继续超出市场预期的可能,美债利率和美元指数可能继续上行,间接给人民币汇率带来压力;第三;受中美利差全面倒挂程度加深、以及存在汇率贬值预期等因素影响,短期内外资流出的压力可能仍然存在,这也通过结售汇给汇率带来调整压力;第四,二季度价格因素对出口的支撑作用面临放缓,对应货物贸易顺差面临缩窄,相应对汇率的支撑作用也面临减弱。

2

以史为鉴,汇率贬值时期的利率表现

(一)811汇改之后,人民币汇率阶段贬值,利率偏牛市行情

2015-2016年,汇改之后的人民币阶段贬值。2015年811汇改之后,人民币兑美元汇率从6.2左右调整到2016年12月的6.95附近。

人民币汇率阶段贬值的背后是中国经济放缓,海外美联储加息。2015年,国内经济增速处于放缓周期中,以工业增加值同比增速为例,从2014年的7-9%,放缓至2015年的6%左右,9-10月回落至5.7%、5.6%。为对冲经济放缓,货币政策连续降准降息,2015年2月、4月、9月、10月、2016年3月,中国央行五次降准。2015年3月、5月、6月、8月和10月,央行五次下调贷款利率,共降息125bp。而在此阶段,美国经济处于复苏过程中,市场预期美联储启动加息进程,2015年12月17日美联储首次加息如期落地。

稳汇率方面的举措,外汇风险准备金+参考一篮子货币汇率。2015年9月8日,央行在答记者问中,要求金融机构按其远期售汇签约额的20%交存外汇风险准备金。受此影响,汇率较为稳定的状态,持续到2015年12月初。2015年12月11日,外汇交易中心推出CFETS人民币汇率指数,引导市场改变主要关注对美元双边汇率的习惯,逐渐把一篮子货币的有效汇率作为人民币汇率的主要参照系。2016年5月发布的货币政策执行报告中,提到初步形成“收盘汇率+一篮子货币汇率变化”的人民币兑美元汇率中间价形成机制。2017年2月,外汇市场自律机制将中间价对一篮子货币的参考时段,由报价前24小时调整为前一日收盘后到报价前的15小时,避免美元汇率日间变化在次日中间价中重复反映。2017年5月末,中间价报价模型由原来的“收盘价+一篮子货币汇率变化”调整为“收盘价+一篮子货币汇率变化+逆周期因子”。

从人民币汇率表现来看,中间价参考一篮子货币并未缓解人民币贬值趋势。直到2017年5月逆周期调节因子发布后,人民币汇率才进入升值阶段。但更为重要的是,2016年四季度,中国经济开始进入企稳反弹阶段,这是人民币汇率反弹的根本支撑。

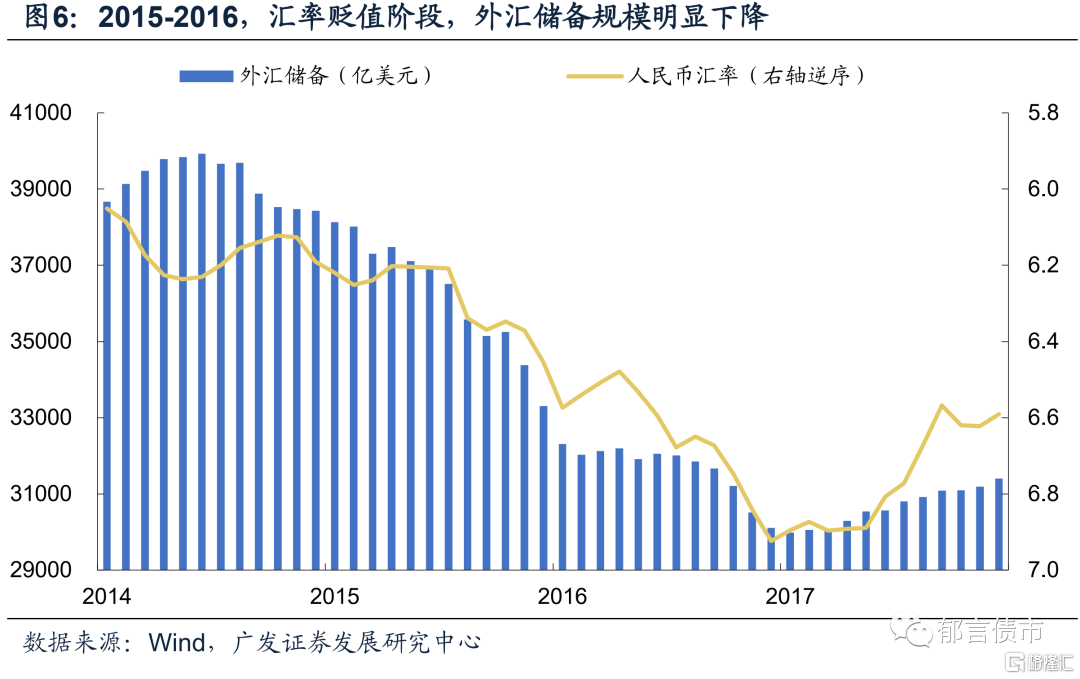

811汇改之后,资本外流情况一度较为严重。观察外汇储备,从2015年7月的3.7万亿美元,降至2017年1月的3.0万亿美元,下降17.9%。从银行代客结售汇数据来看,汇改之后,货物贸易、服务贸易、资本与金融项目均出现结售汇逆差的情况。2015年8-9月货物贸易结售汇逆差分别为586.5亿美元和439.0亿美元,其后有所缓解。不过在此之前,货物贸易代客结汇逆差的情况较为罕见。服务贸易逆差,也从2015年上半年的月均180.5亿美元,上升至三季度的月均254.1亿美元,2016年整体处于较高水平。资本与金融项目逆差也有所扩大,2015年8月至2016年2月达到月均298.7亿美元,而2015年1-7月逆差月均仅65.4亿美元。其中债市同样面临外资流出,2015年8月至2016年2月,境外机构持有国内债券托管量累计减少1311亿元,降幅占到托管存量的20.1%。在外汇储备减少、以及代客结汇逆差背景下,人民币汇率持续贬值。

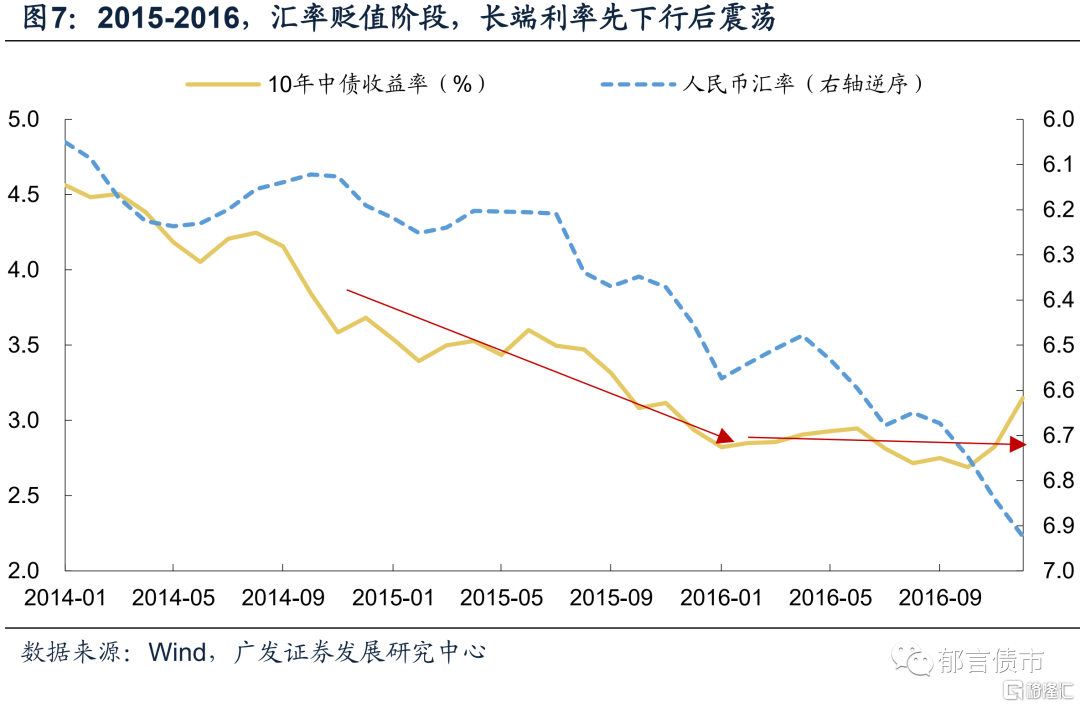

长端利率先下行后震荡,短端利率震荡。在2015年经济放缓、货币政策宽松背景下,长端利率整体趋于下行。2016年前三季度,长短端利率整体偏向震荡,可能与2015年11月至2016年三季度央行未再降息有关。尽管当时资本流出整体规模不低,但外资在国内债市的存量规模在5000-6500亿元区间,较为有限,其流出对债市的影响较小。与此同时,当时中美利差有所缩窄,不过中债收益率曲线仍然明显高于美债,远没有到倒挂的程度,因而汇率贬值并未引发货币政策收紧担忧。

(二)2018-2019年,中美货币政策背离,汇率贬值,利率从下行到震荡

2018-2019年,中美货币政策背离背景下的人民币贬值。2018年1月,考虑到跨境资本流动和外汇供求更趋平衡,人民币对美元中间价报价“逆周期因子”回归中性。2018年5月汇率进入阶段贬值,8月中旬贬值至6.9附近,其后约一年时间进入震荡期,2019年8-9月再度进入阶段贬值,并一度贬值至7.1785。

人民币汇率阶段贬值的背景是中美货币政策背离。2018年1月央行实施普惠金融降准,释放约4500亿元资金。但这次属于常规的定向降准考核完善,未被视为货币政策拐点。随后4月、6月和10月央行三次降准,累计下调准备金率2.5个百分点。2018年4月降准时,中国经济尚未出现明显的放缓压力,2018年一季度GDP同比持平2019年四季度。当时投资者将其解读为对冲外部贸易摩擦的手段。进入2018下半年,经济增速放缓,货币宽松的必要性上升,央行除了降准之外,还在年末推出TMLF工具进行定向降息。在此期间,美联储分别于2018年3、6、9、12月四次加息,共计加息100bp,联邦基金利率上限从1.50%升至2.50%,12月加息也是美联储这一轮加息周期的终点。进入2019年,中美货币政策方向趋同。

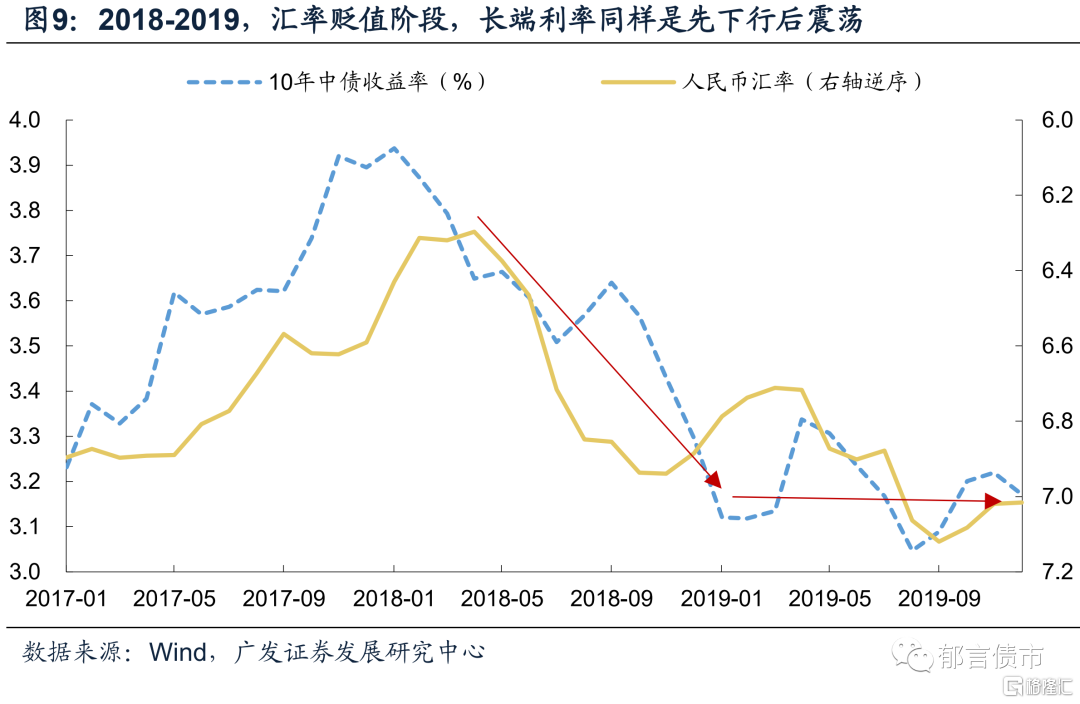

国内债市利率趋于下行,中美利差相应缩窄。2018年国内货币宽松政策推动长端利率趋于下行。不过在2018年4-9月期间,利率下行过程并不顺畅,10年国债利率基本在3.5-3.7%区间震荡。一方面,2018年4月宣布降准之后,流动性一度出现收敛,再加上4月降准并非全面降准且置换MLF,而7月降准为推进市场化债转股,货币政策具有结构性特征,部分投资者对货币政策宽松的持续性存疑。另一方面,债市投资者担忧美债收益率上行向中国国债收益率传导。2018年4月易纲行长曾表示中美利差维持80-100bp处于比较舒服的区间。2018年5月开始中美利差回落到80bp以内,9月27日美联储加息后,10年美债收益率一度升至3.22%附近(10月5日),与10年期中债利差仅38bp,市场担忧中国央行跟随美联储收紧货币政策,以维持中美利差。

直至2018年10月7日,央行再度降准1个百分点,债券市场才开始认识到中美货币政策已经“分道扬镳”,长端利率大幅下行。2018年末10年国债利率下行至3.2%附近,2019年3月进一步下行至3.06%。中美10年期利差在2018年11月8日一度降至24.1bp,2年期利差在11月6日至12月17日期间形成倒挂,最低至-15.5bp。中美利差较窄的状态,持续到2019年3月。进入2019年,美联储货币政策趋于宽松,与中国货币政策方向趋同。美债利率下行,而中债长端利率趋于震荡,使得中美利差逐渐回归常态。

2018年二三季度,伴随中美利差缩窄,人民币兑美元汇率出现阶段贬值。人民币兑美元汇率从6.26(2月7日),一度调整到6.97(10月31日),其中5月下旬至8月中旬汇率贬值的过程较为迅速。面对人民币汇率的波动,6月19日,易纲行长就金融市场波动问题接受《上海证券报》采访;7月3日,易纲行长、外汇局潘功胜局长先后就人民币汇率问题发表看法,引导市场逐渐形成了逆周期调节的预期。此后8月6日,央行再度将远期售汇业务的外汇风险准备金率由0调升至20%。8月24日,央行重启逆周期调节因子。2018年下半年人民币兑美元汇率一直未破7。

2019年的汇率贬值,背后仍是经济放缓。2019年一季度,中国经济企稳,相应人民币汇率也有所企稳,但进入二三季度,中国经济再度出现放缓迹象,且三季度GDP下滑速度有所加快,人民币汇率在2019年8月5日破7,9月3日贬值至7.1785。值得注意的是,在此期间,为了促进经济企稳,8月央行改革了LPR形成机制引导贷款利率下行。

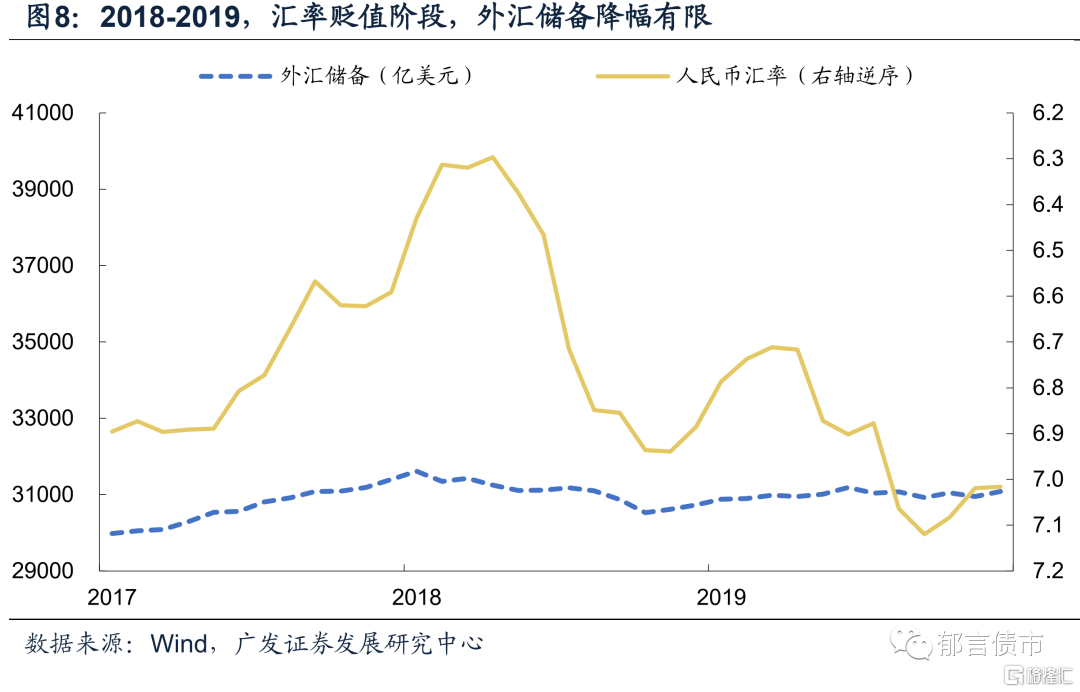

资本流动方面,2018年外资进入国内股市、债市的增速有所放缓,但并未造成较大冲击,2018年流入债市的外资增量仍高达5865亿元。在中美利差较窄的2018年10-11月,境外机构债券托管量合计减少403亿元,占境外机构托管存量的2.4%。观察代客结售汇数据,2018-2019年未出现类似2015年货物贸易结售汇逆差的情况,服务贸易逆差也并未出现明显扩大,资本与金融项目逆差,仅在2018年9月、11-12月、2019年3月、6月和10月短暂出现。

总结来看,2015-2016年,经历的是汇改-外资流出-汇率贬值过程;而2018-2019年,是中美利差缩窄-汇率阶段贬值-外资短暂流出。这两个汇率阶段贬值的过程中,长端利率往往是下行或者震荡的状态,主要因为汇率贬值往往对应着国内经济增速放缓,货币政策偏宽松的阶段。

3

汇率对利率影响,重点关注外资流出规模

总结来说,汇率对利率影响机制,分为三个渠道:一是中美利差倒挂+汇率贬值预期,导致外资从境内债市流出,这种卖出行为直接给国内债市带来阶段调整压力;二是站在经济基本面的角度,汇率贬值是对国内经济增速放缓的反映,这种预期对长端利率形成保护,限制长端利率的上行空间;三是汇率贬值对应进口价格上升,可能导致国内面临的输入通胀压力有所上升,间接影响国内货币政策的预期。

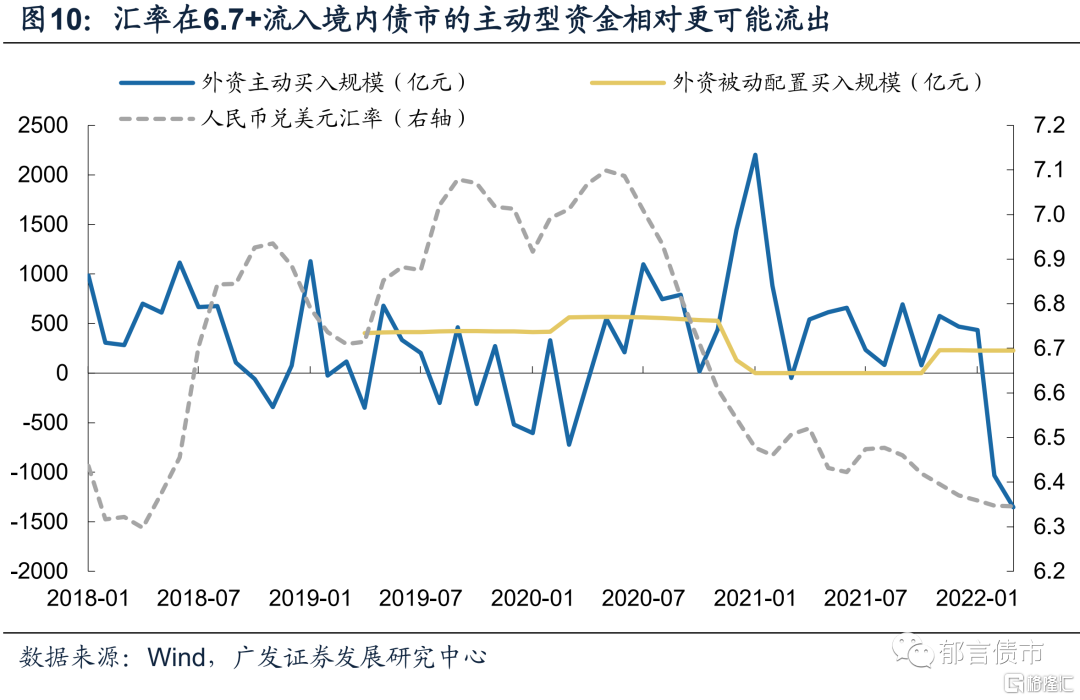

近期外资流出渠道的影响已经显现,不过风险相对可控。观察近年来外资流入情况,我们预计2018年7月至2020年10月期间流入境内债市的外资相对更可能在贬值期间流出,主要是考虑到这一期间人民币兑美元汇率介于6.7-7.2之间,汇率升值单独带来的收益已经较高。根据彭博巴克莱和摩根大通指数流入规模估算,被动跟随指数流入的资金约9000亿元,剔除这部分后主动流入资金规模在5100亿元左右。2020年11月至2021年9月期间,中美利差处于较高水平,外资流入量达到7749亿,且以主动资金为主。面临贬值,这些资金中的一部分可能也有流出风险。

当前流动性较为宽松,隔夜利率持续处于1.5%之下,与2020年疫情期间、2020年11月永煤事件后的流动性宽松较为相似。随着4月25日降准落地释放5300亿资金,以及4月末财政支出释放资金,流动性宽松有望维持到5月中旬。

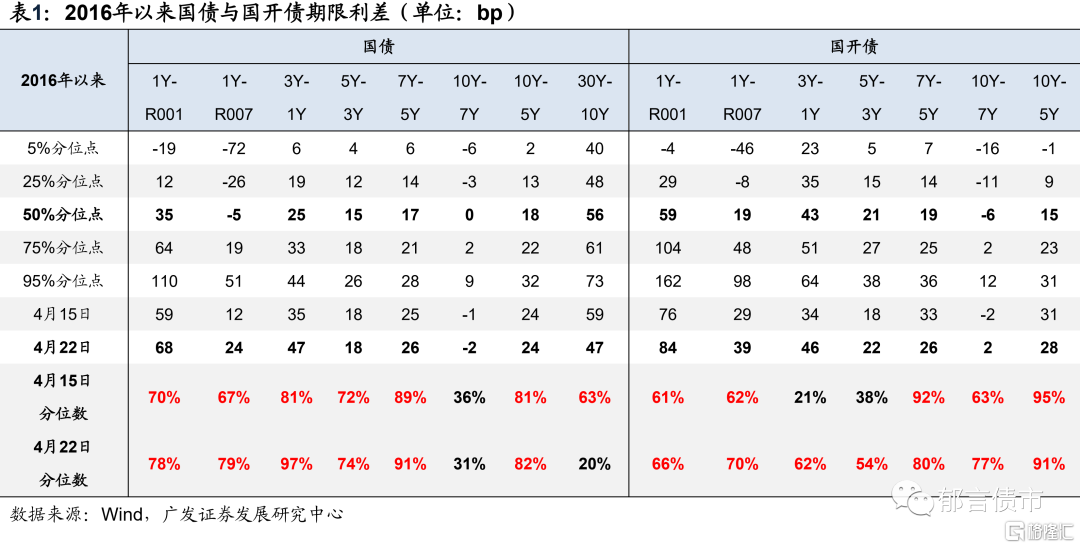

在流动性较为宽松的基础上,可能出现中长端利率的交易机会。从利率曲线形态来看,近期1年期利率受益于流动性宽松有所下行,而中长端利率则趋于上行,使得曲线形态进一步陡峭化。当前1年期存单利率已经下行至1月低点附近,隔夜利率处于1.2-1.3%的低位,反映流动性充裕、银行负债端压力较小;而10年国债收益率已至2.83%,10年与1年的利差处于2016年以来的较高分位数。考虑到接下来发布的4月数据,可能继续体现国内经济增速放缓(最早发布的是4月30日发布的PMI数据),而5月5日美联储会议也对应加息和缩表的短期不确定性落地。在隔夜利率维持低位的前提下,市场的心态可能再度转向做多中长端。

不过值得注意的是,长端利率整体仍处于震荡期,因而这种交易机会的退出时点也至关重要。重点关注两个方面,一是5月地方债净发行规模是否明显增加,对应缴款吸收市场流动性;二是上海等地疫情达成社会面清零目标,开启全面复工进程,对应实体融资需求增加。

风险提示:

国内政策出现超预期调整。