《量柱擒涨停》第2章--量柱的“三先规律”

关于“浪潮软件”精准而精彩的预报,许多人感到不可理解。当时,它从3.44元涨到8.93元,涨幅已接近3倍。这时预测其上涨尚可理解;若这时预测其将要翻番,那就不可思议了。是的,当你掌握量学的“三先规律”之前,你的确应该不可思议;但是,当你掌握了量学的“三先规律”之后,你就觉得这是理所当然的了。【量学问世十年来,股海明灯论坛“牛股预报”专栏预报的一系列牛票、龙票,都源于这个“三先规律”,详见本书后面的章节。】

第一节 “三先规律”的基本内容

“量柱”不是天上掉下来的,不是任意杜撰的,而是全部市场信息的综合体现,因此,它必然有其生成和变化的内在规律。无论量柱如何变化,它必须服从如下三大规律:

第一规律:卖在买先——卖买平衡律

“卖在买先”是股票的原始天性。任何一只股票,从它诞生的那一天起就具备了“卖在买先”的特殊天份。首先必须有人卖出,才会有人买进,如果没有人卖出,你想买也买不到,除非你自卖自买自欺欺人。例如有这样一只股票,上市时是1000万股,被1000个人持有,只要这1000个人不卖,任何人也买不到这只股票,那么,这只股票的成交量必然是零。正是从这种意义上讲,任何量柱都是“卖出来的”,无卖必然无买,无卖必然无柱。这就是有些股票“无量攀升”的内在规律。近年来,次新股的超凡表现,充分证明了这个规律。

浪潮软件在 4月 7日的价柱涨停,而当天的量柱却缩小了三分之一,正好说明持股人不愿卖出,卖方与买方不能平衡,其后价格必然看涨。这就是我们预报的第一个理由。

持有这只股票的人什么情况下才会卖出这只股票呢?除了急等用钱者出手兑现之外,必须是“价格如意”才会卖出。这就引出了下面的第二个规律。

第二规律:价在量先——价量平衡律

“价在量先”是股票的交易天性。假如某只股票的发行价是10元,当前的市场价也是10元,除了急等用钱者出手兑现之外,肯定没有人愿意按10元卖出去。如果报价11元没有人卖,就会报价12元、13元……直到“价格如意”时,才会有人卖出。于是,可能在15元成交100手,在18元成交300手,在20元成交500手。由此可见,有价才会有量,无价必然无量。价与量的暂时平衡,才能形成一定的量柱。正是从这种意义上讲,任何股票的量柱都是特定时段特定价位的“价量平衡”标志。

“浪潮软件” 4月 7日的涨停,是在连续第三个涨停板时“价板量缩”的,持股人不愿在涨停价卖出,说明他们还在期待更高的价位。这就是我们预报的第二个理由。

在特定的情况下,什么样的价,造就什么样的量。价与量的对立统一,是股市永恒的主题,是“价在量先”的规律铸就了量柱的灵魂。价涨 ,可以制造“卖出的欲望”,价跌 ,同样可以制造“卖出的欲望”,谁是欲望的制造者呢?这就引出了下面的第三个规律。

第三规律:庄在散先——庄家导向律

“庄在散先”是股票的投机天性。“庄”就是“庄家”、“机构”、“大资金”的简称,“散”就是“散户”、“大户”、“中小投资者”的简称。在股市中,任何一个散户不可能主动地拉升和打压某只股票,只能被动地跟随和适应市场的某个价位,而价位的制造者首先是欲望的制造者,他们在制造“投机欲望”的同时,也制造着“投机数量”。

正是从这种意义上讲,量柱就是庄家的标志。任何一根量柱上都镌刻着庄家的实力、庄家的性格、庄家的意图、庄家的谋略……关键在于我们如何去把握、去分析、去适应这个庄家。

我们反复强调浪潮软件是在连续第三个涨停板时“价板量缩”的,第三个涨停板缩量,说明庄家或主力已高度控盘了,后市必有好戏。这就是我们敢于在其涨幅接近三倍时预测其可能翻番的第三个理由。

事实已经告诉我们,“三先规律”对浪潮软件的后市预测完全正确。

量柱的“三先规律”重在这个“先”字,“先”者,“预”也。根据量柱的三先规律,我们可以做出“三级预报”:

第一级是“阻力预报”;

第二级是“撑力预报”;

第三级是“涨停预报”。

同时,根据量柱的变化与组合,根据大势的人气和趋势,还可以细化出“盘前预报”、“盘中预报”和“盘尾预报”三级预测。

第二节 “三先规律”的神奇魅力

关于三先规律的具体运用,是一个完整的互动过程。其互动规律是:

“卖在买先”的规律,告诉我们每根量柱都是卖出来的,当没有人卖的时候,一般会呈现“价升量缩”的量价关系,后市一般看涨;反之则看跌。

“价在量先”的规律,告诉我们每根价柱都是量的标签,当价格上升的时候,一般会呈现“价升量跟”的量价关系,后市一般看跌;反之则看涨。

“庄在散先”的规律,告诉我们每根价柱的最高最低点,都与庄家主力相关,一般会呈现“真中有假”的量价关系,后市一般看庄;反之则看势。

例如, 对浪潮软件的预报,当时它从3.44元涨到了8.93元,股价已经上涨了三倍,为什么还敢预报它,底气就在“三先规律”。

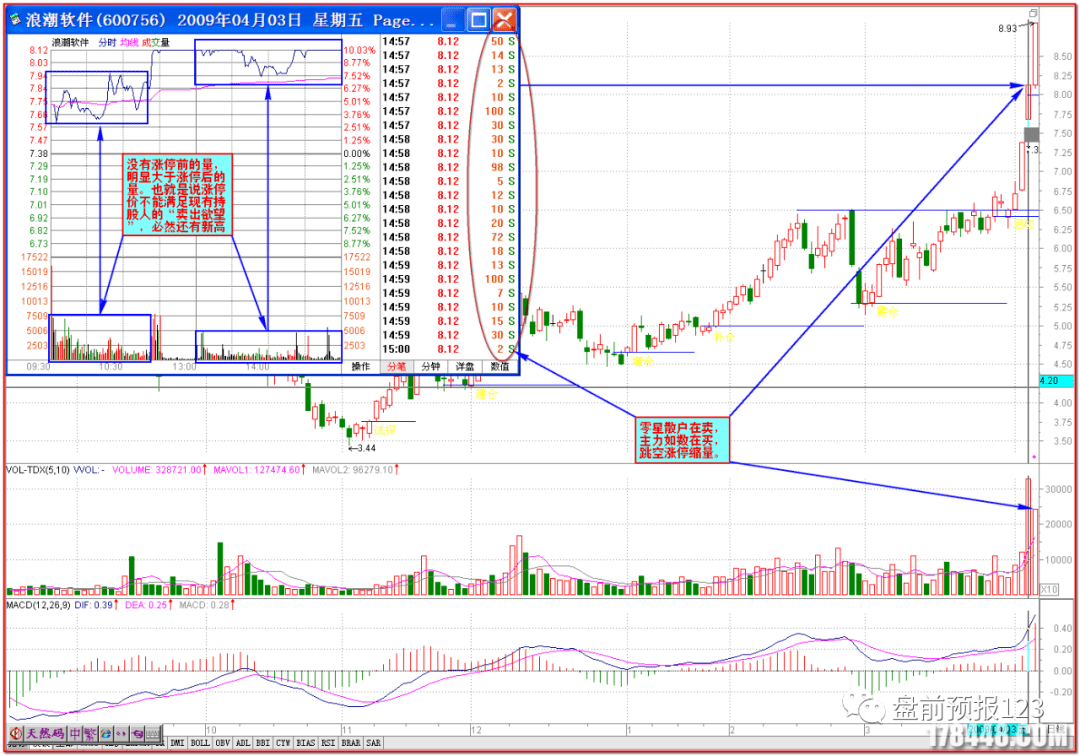

图2-1浪潮软件2009-04-03分时叠加日象图

图中左上角的矩形框内,是笔者4月7日预报它的前一天(即4月3日周五)的分时图,它有如下非常关键的看点:

第一,看分时量柱。下午涨停之后的量柱,明显低于上午涨停之前的量柱;同时,下午打开涨停之后的量柱,明显缩小,特别低矮。根据“卖在买先”的规律,说明涨停价无人卖,打开涨停也无人卖,肯定还有更高价出现。后市看涨!

第二,看成交明细 。涨停后全是零星散户在卖,谁在买呢?肯定是主力悄悄收集筹码!根据“庄在散先”的规律,主力在涨停价大肆收购股票,为的是卖更高的价钱。主力在涨幅达到三倍的位置收集涨停的筹码,肯定这些筹码要在翻倍的位置出货才能赚钱,所以该股后市看涨,并且还要涨一倍!

第三,看次日量柱 。因为该股前期已涨了近三倍,笔者当天虽然看好它却实在不敢预报它,所以必须根据次日走势来定。次日全天的量柱比前一天缩小四分之一,明显是价升量缩,大量惜售,目前价位不能满足持股者的欲望,根据“价在量先”的规律,该股日后必定大涨。所以才大胆发布预报。

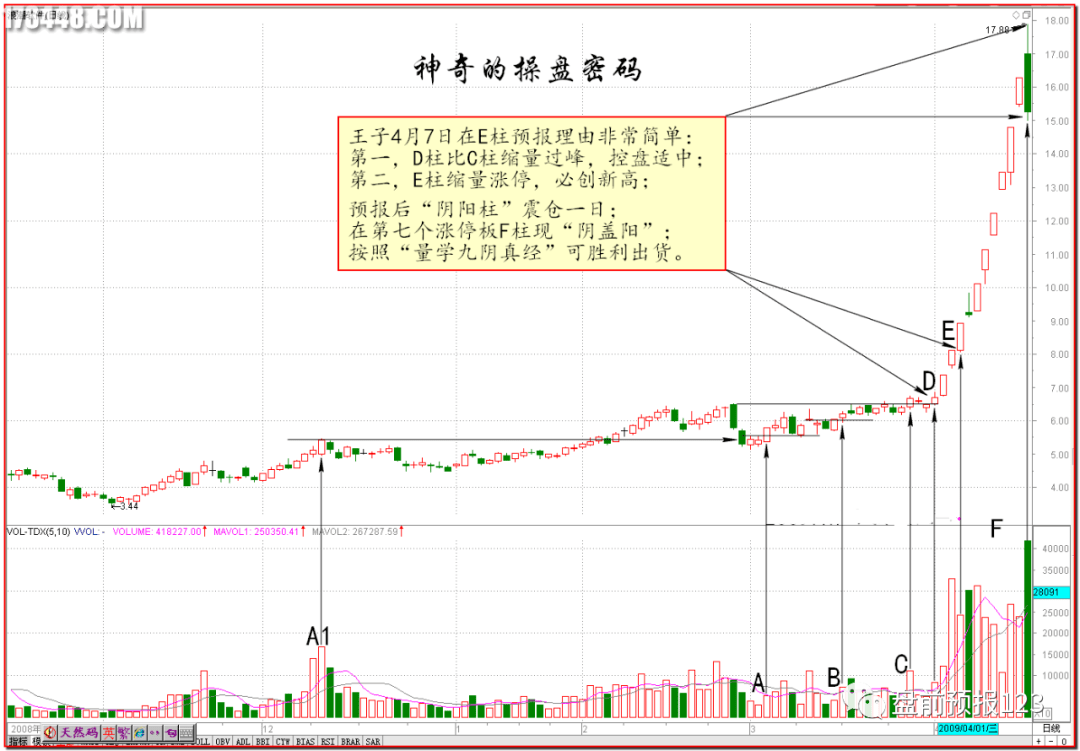

你看,量柱的“三个规律”同时作用于这只股票,它当然要涨,并且不涨则已,一涨冲天。请看浪潮软件预报后8个交易日的走势图,如图2-2所示浪潮软件2009年4月20日留影。

图2-2“浪潮软件2009.4.20日留影”

浪潮软件从4月7日发布预报,到4月20日大阴盖顶,8个交易日内拉出6个涨停板。充分展示了“量学三先规律”的魅力。实践证明,涨停板不是天上掉下来的,也不是碰运气瞎蒙的,而是有规律的。

规律是可以“复遇”的。只要善于发现规律、运用规律,成功将伴随着你。

第三节 “三先规律”的预报效果

2007年(典型牛市)盘前预报,累计成功预报217个涨停;

2008年(典型熊市)盘前预报,累计成功预报331个涨停;

2009年(牛熊杂市)盘前预报(至7月31日本书首版截稿日),累计成功预报229个涨停。

连续三年在各种市况下都能实现每个交易日一个涨停板的盘前涨停预报,恐怕很多人都无法做到吧?我们做到了。靠什么?靠“三先规律”,靠“股市温度计”的三级预测功能。当然,上述成绩只能说明过去,不能说明未来。一花独放不是春,读者的成功才是真正的成功。

伏击方法:每人每天只能预报3只股票(一字板的不得预报)。

涨停标准:收盘卖一为零算涨停, 预报后1-5日内涨停有效。

截止目前,共计有13780多人参与伏击涨停,其中有13100多人成功伏击到涨停板。从成功率来看,月赛前10名的成功率都在40%以上。其中:

2012年伏击涨停的年度冠军“蓝马涨停”全年预报281只股票,其中获152个涨停,成功率为54.09%。

2016年伏击涨停的年度冠军“蓝马涨停”全年预报923只股票,其中获500个涨停,成功率为54.23%。

2018年伏击涨停的年度冠军“maosc01”全年预报896只股票,其中获633个涨停,成功率为70.65%。

笔者的成绩显然落后于上述读者,其间只勉强当了三次月度冠军。在人才辈出的股海明灯论坛,在藏龙卧虎的中华大地,笔者丝毫不敢懈怠,本书就是采用“边预报、边 写作、边验证、边总结”的方式写出来的。目的是“用实践验证理论,用理论指导实践”。有人劝我别这样给自己增加压力,我说:压力就是动力,真金不怕火炼。股市温度计如果不敢经受股市的实践检验,怎么能称之为“股市温度计”呢?

有人说:股市温度计的奥秘一旦公诸于世,主力和庄家岂不是又可以像用“传统理论”玩弄投资人那样,又用“量学理论”来玩弄投资人吗?我说:且慢,“量学理论”与“传统理论”的重要区别在于,二者的看盘方法和操盘逻辑完全不一样:

传统理论的实质,是按照“发明人”的“线形思维”来预判后市,它类似于按图索骥,主力用资金修改一个数据就能改变所有数据来骗人;

量学理论的实质,是根据“操盘人”的“立体思维”来预判后市,它类似于警察破案,只要发现有人作案,就能顺藤摸瓜将其缉拿归案。

从这种意义上讲,量学就是“股市侦探学”。要想学好量学,首先要学会当好股市警察。如果有人想用量学来骗人,只要他一出手,我们就能看到他的狐狸尾巴,所以,谁想借用量学理论来误导投资人,只能是搬起石头砸自己的脚。庄家和主力不会这么傻干,我们也就不要这么傻想了。

换句话说,主力和庄家不仅不能利用量学理论来欺骗他人,反而只能利用量学理论来顺势做势。因为科学就是力量,尊重科学的人是不可战胜的。主力和庄家可以逆市而动,却不能逆科学而为。人力不可改变科学的发展方向。

这就是股市的科学发展观。

(未完待续,点击下方连接,看《量柱擒涨停》2020修订版) ↓:返回搜狐,查看更多

责任编辑: