中金:降外准的信号意义显著,后续或有其他工具出台

摘要

央行首次下调外汇存款准备金率

4月25日晚,中国人民银行决定[1],自2022年5月15日起,下调金融机构外汇存款准备金率1个百分点,即外汇存款准备金率由现行的9%下调至8%。本次操作是继2021年12月15日之后,央行又一次调整外汇存款准备金率,也是历史上首次下调外汇存款准备金率,相较于去年两次的2个百分点的上调(详细参考《上调外汇存款准备金率的汇率影响》),本次下调幅度仅为1个百分点(图表1)。幅度相对有限,但今后下调空间充足,若今后人民币汇率依旧单边贬值,人行或存在进一步下调外汇存款准备金率的可能。该决定宣布后,美元/离岸人民币汇率由6.6046附近下行至6.5698附近,下行幅度约350个基点,与去年12月上调外汇存款准备金率后的市场反应幅度基本一致。

图表1:以往的金融机构外汇存款准备金率变化

资料来源:彭博资讯、中金公司研究部

正文

政策出台的背景是人民币汇率的单边波动倾向

通过经验数据的分析,我们发现在过去4次外汇准备金率调整之前,人民币汇率都出现了不同程度的单边行情 (图表1)。因此,我们认为调整外汇准备金率是近年央行应对人民币单边行情环境的宏观审慎工具之一。2022年4月19日以来,以交易性因素为主,结合当下市场的单边情绪,人民币汇率走出了较为明显的快速贬值行情,过去5个工作日内美元/在岸人民币汇率上行幅度约1300个基点(图表1),其贬值速度仅次于2015年811汇改后的行情(详细参考《如何看待近期人民币汇率贬值?》)。4月25日晚间,美元/离岸人民币升破了作为2021年高点的6.5876,并突破了6.60重要关口。本次下调外汇存款准备金率或是给市场传达出了人民币汇率应当双向波动的明显信号。如我们此前分析所示(详细参考《2022年G7和人民币汇率展望》),6.30~6.40前后的人民币汇率水准虽偏强,适度的人民币汇率走弱或对我国宏观经济企稳起到建设性的作用,但目前的人民币汇率贬值速度过快。快速的人民币贬值弊大于利,会给金融市场的稳定带去一定波动,因此人民银行下调了外汇准备金率,以市场化手段放出一部分美元流动性并增加美元供应,减少押注人民币单边贬值的动机。

美元多头/人民币空头或在此获利了结

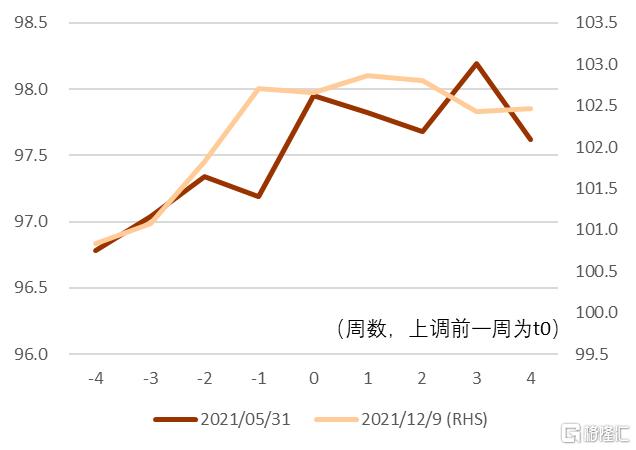

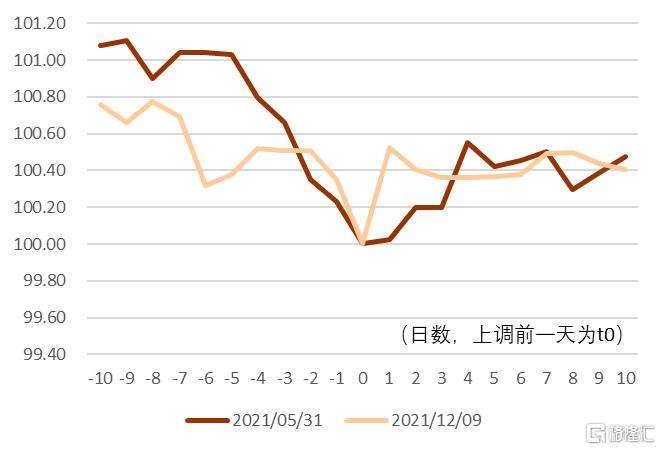

在4月20号美元对人民币汇率站上200天移动平均线之后,短期交易性的头寸主导了行情。相对强弱指数(RSI)近期显示出了美元/人民币汇率超买的信号,4月20日以来美元/人民币在RSI指标中进入了超买区域,4月25日,美元/人民币汇率的RSI已高涨至87附近,反映出了美元多头与人民币空头已处于相对拥挤的程度(图表2)。人民银行下调外汇存款准备金率给予了市场一个维稳信号,这会令外汇市场中本已拥挤的美元多头/人民币空头更倾向于选择获利了结,同时,4月26日上午或产生一定的结汇需求,美元/人民币汇率上升的动力或在今后有所衰减。短期市场的投机性有所减弱后,根据2021年外汇存款准备金率调整后的走势经验(图表3、图表4),我们认为美元人民币汇率短期可能会进入到一个横盘整理行情中。

降外准的信号意义显著,后续或有其他工具出台

截至3月底,全国金融机构外汇存款余额为10,500亿美元,下调1%对应105亿美元的流动性将被释放。对比目前银行间即期日均400-500亿美元的交易量,此次降准实际释放的美元流动性相对有限。不过,央行此举给予市场一个明确的信号,那就是汇率需要回到双向波动的常态中去。如4月22日的国家外汇管理局副局长王春英的发言所示 [2]“下一步,中国会继续实施稳健的货币政策,增强人民币汇率弹性。外汇局也会密切关注外汇市场形势,加强跨境资金流动宏观审慎管理,引导跨境资本有序流动,处理好内部均衡和外部均衡的平衡,保持人民币汇率在合理均衡水平上基本稳定”。我们认为央行虽然已经退出了对汇率的常态化干预,但在汇率过度波动和过度投机倾向上升的时点,仍然可能会通过宏观审慎管理等手段对汇率进行有效管理,促进跨境收支和金融体系稳定健康的运行。中长期看,人民银行手头拥有充足的工具箱稳定汇率预期。今后,如果人民币汇率进一步单边波动,我们认为人民银行后续或还会有其他措施跟进出台。

图表2:美元/在岸人民币的走势与RSI指标(红圈处为人行宣布调整外汇准备金率的时点)

资料来源:彭博资讯、中金公司研究部

图表3:去年两次外汇存款准备金率上调前后的美元/人民币变化 (上调前一天汇率=100)

资料来源:彭博资讯、中金公司研究部

图表4:去年两次外汇存款准备金率上调前后的CFETS人民币汇率指数的走势