中国股市:均线指标选股的三大必杀技,吃透这一指标,字字斗金!

均线指标选股的三大必杀技

进入股市的投资者从书中学习,向老师学习是必经之路。经过一定时间的实盘操作过程以后,离开书本后,留给别人是精明的投资者的标志。如果你觉得轻车熟路,轻松愉快的时候,你就会深刻体会"自己比别人更重要"。

(1)由于婴儿总有一天断奶,孩子们必须学会翻身、爬行、站立、绊倒和走路。没有一个健康的人总是惧怕摔跤而永远依赖拐棍的。一旦一个人能够独立地走稳路,就再也不需要别人搀扶帮助和借助拐棍,也不会跌撞摔跤了。炒股也是这么一个过程。

(2)股市是微妙的和充满悬念的,是一种具有欺骗性和反欺骗性的竞争。股市没有救世主,只能自己拯救自己。因此,与其相信别人,不如相信自己。

(3)孙子兵法讲"知己知彼,百战不殆",自己才最了解自己,才知道怎样以己之长应对彼方之短。如果你还在依赖股评家和分析师这根拐棍,就一定是股市里还经常摔跤的人。

从均线特征来看,越是长期的均线,在投资中的安全性越高,但由于滞后性,往往会失去更好的时机。因此,如果仅仅使用单一参数的均线,往往会产生失误,而对不同参数的同时使用则更有效。下面,为大家介绍利用均线指标选股的三大必杀技。

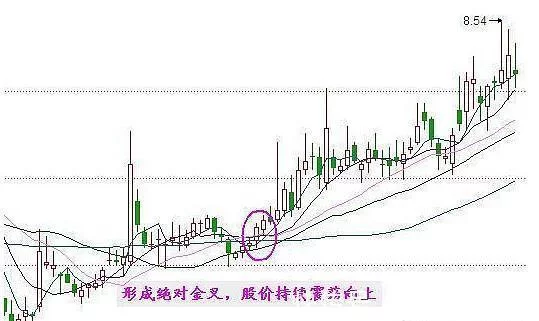

1、绝对金叉

绝对金叉是是指三条均线同时交叉,且发生交叉的必须是三条周期较短的均线,同时从上到下必须按照周期由短到长的顺序排列。例如,选择5日均线、10日均线、20日均线和60日均线,则交叉的三条均线必须是5日均线、10日均线和20日均线,60日均线则不在交叉之列。同时,金叉形成之时,必须按照5日均线在上,10日均线居中,20日均线在下的顺序排列,否则就不能看作是绝对金叉。

2、多头排列

均线的多头排列,是指不同参数的均线按照时间从上往下的顺序排列,并且同时处于上升状态的一种均线形态。多头排列的形态一旦形成,意味着多方上攻有序,此时空方节节败退,股价必然会在多方的带领下平稳上攻。

3、均线粘合

均线粘合是指长短周期不同的几根均线,在同一位置上水平运行,且彼此接近重合的形态。均线粘合的形成原因是,股价经过一段较长时间的整理后,不同风格的投资者持股成本趋近一致,从而是得均线趋近平行运行。从K线形态来看,此时股价应该是进行箱形整理。

均线粘合出现暗示市场即将出现大的转势,均线一旦发散,转势也将开始。具体的转势方向一般可以结合均线粘合出现之前的市场走势进行判断。如果均线粘合之前,市场经历了大幅上扬,则市场即将进入大熊市;如果均线接近粘合之前,市场经历了一次大跌并且已经横盘整理一段时间,则有可能迎来新的发展机会。

要避免一卖就涨,一买就跌

建议必须坚持以下几个原则:

一、股票长期下跌,近期再度出现暴跌,此时不必害怕,股票上涨前兆,不要抛出。

二、大盘暴跌,所有股票都出现非理性大幅下跌,此时不要急于抛出股票,更不能非理性恐慌抛出所有股票,除非那些技术上处于高位的股票可以另当别论。

三、股票走势稳健,价格稳妥地依附5日、10日均线上涨,量价配合适度,不要想当然认为股票涨不动了,此时应该耐心持股,让利润充分增长。同样,短线涨幅过快,价格迅猛抬高带动5日均线快速上移,5日和10日均线之间形成很大的开阔地带,此时买进,也会发生一买就跌的现象。

四、股票处于上涨通道之中,股票涨到一定程度之后,出现在相对高位横盘整理态势,很多人认为股价见顶了,会急匆匆抛出,其实只不过是技术形态的修复而已,往往会形成上涨中继。

五、股票短期内跌幅凶悍,价格远离均线压制,中间已经形成比较大的空阔地,此时虽然形态很恶劣,但要忍住,技术上随时会出现反弹。不要低位杀跌。同样,股票开始走下降通道,在达到一定跌幅之后,在某一价格区间开始盘整,不要以为股价跌到底了,往往是下跌中继而已!

六、避免操作前期涨幅过大的品种,因为操作这样的品种,新手容易犯大的方向性错误,危害最大。涨幅过大的股票,新手不要再留恋和贪心。

股票解套四大原则

(1) 止损原则。

一般短线盘的止损点应控制在10%以内,而中线盘的止损点最好也不要超过20%。一旦从最高点跌下来,达到了止损点,就应当果断置处,以免被动。

(2) 换股原则。

一旦呈现跌势,弱势股和业绩不景气的股市通常都会遭到重创。所以,套住的时分要把自个手里的种类好好检查一下,如果是业绩不景气或股市走势较弱,就要迅速出手,并同时换成一些业绩好或走势强的种类。

(3) 鸵鸟准则。

从理论上讲,只需你的命运不至于太坏,只需你持有的不是有严重问题种类,只需你不是追涨吃在历史最高价上,那么,要做好半年、一年或者两年的"抗战"准备了,解套甚至盈利是完全有可能的。

(4) 高抛低吸准则。

在股价下跌一段期间后,这时对股价的股性应当会有所了解,这时无妨做做高抛低吸,摊低成本。一旦反弹,很快就能得以解套。

炒股难在严格执行计划

要想成为炒股专家,真正直接有用的专业知识并不多,但要真正地应用这些知识,却是严酷的挑战。只有在实践中不断重复,直到这些应该有的做法成为你的自然反应,成为你的直觉,你才有了正确的心态,这时你才真正学会了炒股。

这个世界充斥着满脑子幻想、但从不实践的人。也有很多埋头做事、却从不幻想的人。那些满怀理想、又努力用实践来实现这些理想的人少之又少。只有这些人才会是生活中真正的成功者。他们每天都充满活力,为实现理想而努力,不计报酬,因为工作的乐趣已是最大的报酬;他们把每个失败和挫折都当成前进路上不可避免的障碍。从这一点来说,炒股成功的条件与其他行业毫无区别。

在掌握了一定的股票基本知识和炒股经验之后,要想在股市长期生存,炒股者最不应该忽视的就是自己的心理建设。人性中根深蒂固的恐惧、贪婪、奢望影响着我们所做的每一个决定,使我们常常做不到自己知道应该做的事。要完全克服人性中的弱点是很困难的,但我们首先必须知道这些弱点是什么及什么是正确的做法。

股票的基本知识是死的,学会它相对容易,制定作战计划也并不困难。困难在于怎样从心理上自然地执行这些计划及在必要的时候修改这些计划。业余和专业炒手的区别就在这里。

怎样规划作战方案,决定于个人对风险的承受力,也决定于你预计的持股时间。你如果决定入股后就20年不动,有一套做法,你可以只选5只股票,以后就不再看它。20年是很长的时间,5只股票里可以有一只翻了10倍,两只破产,两只不动。但如果这就是你的计划,照做。对一般中短期的炒手而言,如果你觉得自己对风险的承受力大,可以把鸡蛋放入两三个篮子里,且给较大的止损程度,如25%。如果自己觉得对风险承受力小,可以选5只至10只股票来分散风险,把止损点定在10%或更小。

这类选择因人而异,也没有哪种对哪种错的说法。重要的是你觉得舒服,觉得你自己控制着情况。有些人可能喜欢将所有的资金只投资一只股票。这也没有问题,但如果因此紧张得睡不着觉,则这方式便不对。现在我们谈谈为什么一般人总是不能严格执行原定的计划。如果我们对自己和对市场都有完美的了解,要做到第三点即严格按照计划其实也很容易。问题是我们通常并不完全了解自己,也不完全了解市场,我们只能“尽力而为”。这就使得我们总是会想办法、找借口,不按这些规则办。因为严格执行这些规则常常刺激我们最软弱的部位——“自我”。它包括对亏钱的恐惧、对认错的抗拒、对不劳而获的奢望以及一夕致富的梦想。

炒股是人类这种动物争夺生存资源的斗争,一切人性都变成赤裸裸的。先谈谈人的情感。人是有情感的,人的情感是心理上对外部条件对自身的受益或损害的反应。这基于我们在生活中的实践,基于我们的价值观念。

我们有恐惧,就如同孩童害怕受到火的伤害,恐惧使孩童不敢再去玩火。这就是对身体伤害的恐惧。我们恐惧亏钱。所以我们在股市也不愿亏钱,恐惧使我们不能止损。在股市上,熊市来了,股民开始恐惧,我们也随着其他股民的恐惧而恐惧。事实是当普通股民感到恐惧的时候,熊市通常已接近尾声。

贪婪是情绪反应的另一极端,它在股市上的表现就是在最短的时间内赚很多的钱。它会使你失去理性判断的能力,不管股市的具体环境,你无法让钱闲着,你勉强入市。不顾外在条件,不停地在股市跳进跳出是还未能控制自己情绪的股市新手的典型表现之一。

股票不断爬升,你终于等不及了,你进场了,希望股票会继续升。不幸的是,一旦你进场,股票开始下跌,你的账面损失一天天在增加。自然的,你希望股价能回升到你入市的价格,让你全身而退。这种希望是阻止你进行理性思考的障碍之一。一旦怀抱“希望”,你每天都在寻找对你有利的信息,忽略对你不利的信息。

学习交易的第一课,不是怎么样赚钱

学习交易技术也许只需要一年,甚至更短的时间,所以很多人觉得炒股与炒期货是一件很简单的事情。

但是学会怎么样灵活使用这些交易理论和技术指标则的基础上,总结出属于自己的交易经验和交易技巧则需要三五年,甚至更长的时间,所以觉得炒股炒期货很简单的人基本上都把钱亏完了。

交易技巧来自己交易实战,交易经验来自于交易心态上的磨练,企图跳过这个积累和磨练过程,错误的把交易技术当成了交易技巧,是大部分交易者亏损的原因,所以有十年的交易经验和用了十年的交易技术是两个概念,一个哪怕做了十年还是天天想着靠交易法宝打败市场的老手和一个刚刚入行的老手没有什么区别,前者只是多走了十年弯路而已。

交投机市场不存在交易秘术,人行为的随机性连自己本身都没法预测,又怎么能够去预测别人甚至庄家的交易行为,越是精准的预测技术,距离谎言也就越近。

很多交易者要花很多时间和学费才会明白这件事情,现有的交易技术和理论体系会让你进入这个行业,但是入门之后距离你赚钱的目标绝然不是一马平川,交易技术只是给了你一块入门的砖,离建成高楼还远的很。

学点交易技术就以为有了法宝再加上赚钱的欲望促使交易者着急忙慌的重仓入市,造成的结果就是绝大部分交易者的交易生涯超不过一年。

所以,摆在交易者面前的首要目标并不是要赚多少盈利,而是要先学会怎么样活下去,比别人活的尽可能的长,在这场筹码高低转换的博弈中,只要时时保持轻装上阵,只要不死,终会出头。

既然交学费的过程不可避免,那么就看怎么样用最少的学费来学习尽可能多的知识,除了交易经验的累积,交易技巧的精进,更主要的是学会资金管理,再大的仓位盈利几个百分之一百也赚不尽天下财富,但是只要亏一个百分之一百就破产了,弱水三千只取一瓢,量力而取,是交易者在入市之初就必须明白的理念,重仓交易背后的贪婪会成为所有交易者头顶上的达摩克利斯之剑,不论是新手或者老手,都在说新手死于贪婪,实际上淹死的更多的都是会游泳的,众多的老手也是死于贪婪。

交易的过程是一个交易者不断突破自我交易局限,呈螺旋状顿悟上升的过程,每个交易者都曾经历过感到茫然,然后突然豁然开朗的心里路程,这就是顿悟,质的突破离不开量的积累,一万块钱入市,你做两次就亏完了,跟做二十次亏完了所学到的东西以及对市场的理解肯定是不一样的,所以前期控制自己着急入场赚钱的欲望,以尽可能小的仓位,去做尽可能多的交易,搞明白怎么不亏钱,比搞明白怎么赚钱更重要,甚至可以先入金一半,等这一半亏完了以后,再入另一半,这样可以避免因为情绪失控不断补仓,本来可以做好几次的资金,硬生生的补仓补成了一次,另外半仓资金交易还有一个好处就是,心理上觉得场外还有资金,也不会有那么大的心理压力,可以做的更加轻松,做交易最好的心态就是战战兢兢如履薄冰,有赚钱的冲动和欲望,并且在亏得时候也亏得起,破釜沉舟这种事件羡慕一下别人也就算了,如果真轮到自己身上,可是没有那么轻松。

注意,这个量的积累过程一定得是真金白银,模拟盘做的再好,除了会让你变得盲目自信并且放大贪婪之外,没有别的用处,模拟盘亏十万,跟实盘亏十万,绝对是两种感受,只有用真金白银亏得自己感觉到心疼,才会深刻的去想这里面的问题,才会强制自己去约束自己的交易行为。

亏损是每个交易者都要面对的入学典礼,面对必然要来的亏损你选择怎么做,决定了能不能最终毕业。