如何理解近期的美债利率倒挂?

摘要

核心观点

近期美债10年2年期限利差倒挂、10年2年与10年3月利差背离。前者的原因一方面源于美国经济面临真实的下行压力,另一方面也受到短期通胀扰动;两大期限利差背离源于2年期计入更多通胀预期,3月期对实际流动性环境更敏感。展望未来,短期来看10年2年期收益率仍然会出现反复性的倒挂,与10年3月利差的背离也仍将持续。前者期限利差倒挂压力会伴随美国通胀见顶出现阶段性的缓解,10年2年与10年3月利差背离的走势将伴随美联储的持续加息而收敛。美股方面,Q2美股在盈利预期下修和流动性紧缩预期难有突出表现,但大幅度回撤的可能性有限,俄乌危机导致的风险偏好冲击已在Q1进一步缓释美股风险。

近期10年2年美债利率倒挂一是源自于经济下行压力,

二是短期通胀压力扰动

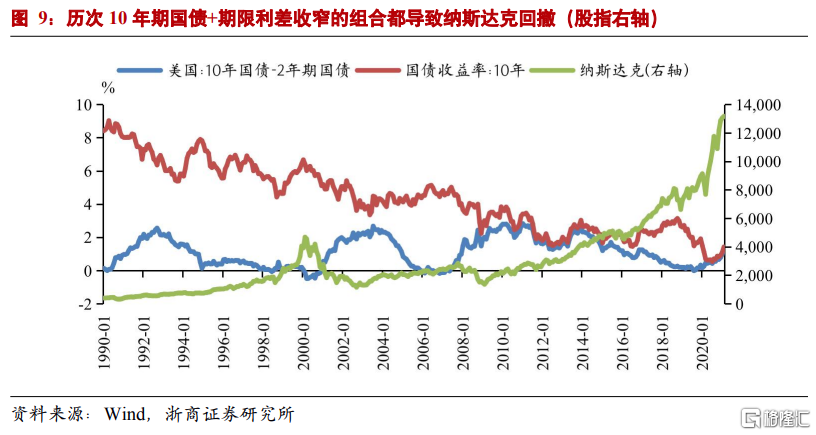

近期10年期美债收益率与2年期美债收益率出现倒挂引发市场关注。从过往经验来看,10年期与2年期美债收益率的倒挂一方面意味着经济衰退预期,倒挂的时间点往往与NBER定义的美国经济衰退周期较为吻合,过往二者时间间隔平均在1.5年左右;另一方面收益率倒挂的本质反映流动性收紧预期与基本面转弱预期,对于权益市场而言多数意味着盈利与估值端下行压力的共振,容易对权益资产价格产生冲击。

近期美国各项资产出现两项特征:一是10年2年期限利差倒挂后,美股并未受到明显冲击,基本维持震荡态势。二是10年2年期限利差与10年3月期限利差出现明显,前者已倒挂,但后者利差仍然较高;从历史经验来看,上述两项期限利差均有较好的同步性;但从去年Q3至今二者出现持续性的背离,当前10年2年期限利差为-6BP,二者已倒挂;但10年3个月期限利差仍有185BP。我们认为近期10年2年期限利差倒挂的原因如下:一是美国经济确实面临真实的下行压力;二是2年期美债收益率受到了较大的短期通胀压力扰动,这也间接导致了10年2年与10年3月两大期限利差的背离(以上结论我们将在下文进行详述)。从近期各项大类资产走势的结构性特征来看,我们对未来展望如下:

美债方面,短期来看10年2年期收益率仍然会出现反复性的倒挂,与10年3月利差的背离也仍将持续。前者期限利差倒挂压力会伴随美国通胀见顶出现阶段性的缓解,10年2年与10年3月利差背离的走势将伴随美联储的持续加息而收敛。

美股方面,Q2美股在盈利预期下修和流动性紧缩预期难有突出表现,但大幅度回撤的可能性有限,俄乌危机导致的风险偏好冲击已在Q1进一步缓释美股风险。

两大期限利差背离源于2年期计入更多通胀预期,

3月期对实际流动性更敏感

一是2年期美债收益率对通胀更为敏感,从期限溢价的角度来看可以更多计入通胀预期。当前美国的通胀压力更多仍是由供应链紧张所致,在预期供应链紧张逐步缓解的背景下,市场对于不同期限的通胀预期也呈现逐步缓解趋势。使用可比指标来看,克里夫兰联储当前统计的1年期、2年期、5年期、10年期通胀预期分别为2.6%、2.1%、1.9%与1.9%,因此2年期美债收益率对短期通胀压力的计价相较10年期更为充分,继而加速了本次10年2年期限利差的收窄。

二是3个月美债收益率对短端的实际流动性更为敏感。从4月1日的最新数据观测,美联储隔夜逆回购中仍然“存有”1.6万亿美元以上的流动性资金,当前隔夜逆回购的最低中标利率为0.5%,与3个月美债收益率0.52%基本一致。作为短期限资产的相互替代品(1年期内国债与美联储逆回购是美国货基等短期限资金最主要的投向资产,详细请参考前期报告《美国逆回购抽水,Taper渐行渐近》。),一旦3个月美债收益率大幅上行超过0.5%,其相较于美联储隔夜逆回购的收益率优势将吸引更多短久期资金转向3月期美债继而压制其收益率继续上行。在当前背景下,唯有美联储持续加息,并同步抬升隔夜逆回购利率才会为3月期美债收益率打开上行空间。

2年期对通胀更为敏感,

通胀数据见顶后可能阶段性缓释10年2年倒挂压力

预计10年2年期限利差倒挂压力会在5月有所缓解,此前反复性的倒挂或是常态。

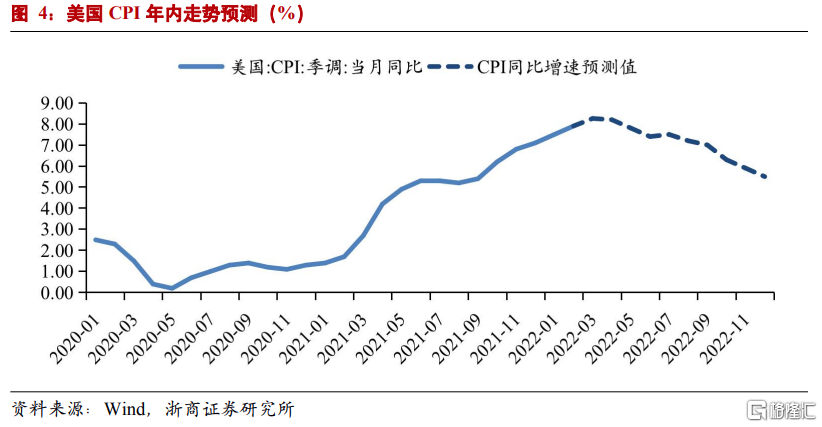

一是预计美联储可能于5月明确缩表计划,美联储持有国债的加权平均久期为7.6年,持债规模缩减主要集中在长端,缩表可以更多抬升长端利率延缓期限利差收窄。二是考虑到2年期美债对通胀较为敏感,通胀数据一旦见顶并带动通胀预期回落,10年2年美债期限利差倒挂的压力将有所缓解,我们预计美国CPI见顶时间为3月。

未来美国CPI走势仍然取决于油价和工资两大核心因素的变化:基于我们当前判断,油价Q1脉冲式上行冲顶后回落;劳动力供需缺口缓解后薪资增速企稳下行,美国CPI可能于3月触及全年高点,高点可能突破8.5%,年末将回落至6%-7%区间。工资方面,就业供给仍有进一步修复空间,工资上行的压力仍将持续缓解,同比增速将逐步下行,暂不存在工资-通胀螺旋式上升风险,未来广谱通胀压力将逐步缓解(详细请参考前期报告《乌克兰危机下美国CPI何时见顶》)。3月美国就业数据显示劳动力参与率已连续3个月正向修复,本月达到62.4%;平均时薪的环比增速2、3月连续位于0附近,我们关于美国就业市场的判断正在逐步兑现。

油价方面,应重点关注伊核协议等供给端放量因素对油价的压制作用,4月4日伊朗声称已接近与美国就恢复2015年核协议达成一致,我们认为俄乌危机结束前原油供给仍存不确定性,这一时间也是对于伊朗而言较好的谈判窗口期;在近期俄乌关系同样出现边际缓和迹象的背景下,4月是需要重点关注的时间节点。除此之外,委内瑞拉与美国就原油增产的谈判进展同样存在边际松动的可能。根据彭博统计,伊拉克和委内瑞拉的闲置产能合计超过400万桶(彭博估算数据),高于当前OPEC的闲置产能349万桶/日。

10年3月美债的期限利差预计将伴随美联储加息的逐步落地持续缩窄,预计Q2仍将处于持续收敛态势。

盈利下行流动性紧缩美股大跌概率小但难有突出表现,

经济下行压力真实存在

如上文所述,虽然俄乌危机导致的风险偏好冲击已在Q1进一步缓释美股风险,Q2美股大幅度回撤的可能性有限,但在盈利预期下修和流动性紧缩预期难有突出表现。虽然当前10年2年期限利差在短期通胀压力的扰动下可能放大了衰退担忧,但美国经济年内确实面临下行压力。整体经济增长方面,自2021年Q3财政补贴退潮以后美国经济核心动能均来自补库。2021年Q3补库对GDP的环比增长贡献率达到96%,Q4环比增长贡献率小幅下行但仍然高达70%。从我们估算的库存实际增速走势看,本轮补库大概率将于Q1结束,此后对经济的拉动作用将逐步趋弱。除此之外,大宗商品价格上涨也会抑制资本开支。消费方面,美国消费自2015年起便整体处于中枢下行通道。2022年疫情常态化后,预计将延续此前的下行态势。一是过去两年发放的超额财政补贴透支了部分耐用品消费需求,过去两年美国耐用品消费增速明显高于疫情前的趋势性增速。二是服务业消费向上修复的剩余空间也相对有限,如以疫前水平作为基准,2021年个人服务消费已修复至2019年的98%(耐用品消费和非耐用品消费分别是疫前的127%和112%)。我们认为全年美国消费也将回归疫前的下行趋势,无法驱动经济超预期向上。整体来看,伴随经济核心动能补库渐入尾声,美国经济全年将面临逐季下行压力。

预计全年3、5、6月加息3次,

预计上半年加息缩表按步推进下半年紧缩暂停

我们预计美联储全年3、5、6月加息3次,如果油价持续高企或CPI超预期走高不排除5、6月加息50BP的可能性,上半年加息缩表按步推进后下半年紧缩逐步暂停。

我们前期报告曾指出,美联储管控的目标重在通胀预期,当前鹰派态度的本质是通过紧缩预期打压通胀预期,通胀预期回落后联储当前的鹰派态度未必能够持续兑现。基于我们对通胀节奏的判断(预计美国本轮通胀增速上行预计将于3月见顶,通胀预期也将逐步回落,详细请参考前期报告《乌克兰危机下美国CPI何时见顶》),我们预计美联储全年3、5、6月加息3次,预计上半年加息缩表按步推进下半年紧缩暂停;短期紧缩难的制约源自金融稳定,全年更重要的掣肘源自通胀预期的回落,首要目标逐渐让位增长。金融稳定问题主要源自收益率曲线进一步倒挂风险,此处不再详述。下半年加息难的更重要原因在于通胀预期回落后首要目标在中选背景下逐渐让位稳增长。通胀端压力将边际减弱,3月美国通胀增速见顶后将带动通胀预期逐步回落,通胀失控的风险逐步证伪;增长端压力将边际增强,补库渐入尾声后经济下行压力持续加大。在此背景下,美联储的首要目标可能逐步向稳增长切换,进一步加息甚至缩表的必要性将下降,美股也将在加息预期证伪后持续反弹助力民主党中选,全年来看预计美联储加息一次且难见缩表。

CPI未见顶、紧缩预期仍有增强空间,

美债收益率本轮上行预计5月见顶回落

美债方面,我们认为本轮美债收益率上行已临近见顶,但在CPI短期尚未见顶、紧缩预期仍有增强空间(联储官员在前瞻指引中对缩表力度或者5、6月议息会议加息幅度超预期)的情况下预计仍有小幅上行空间,高点预计位于2.5%附近;预计5月紧缩预期逐步兑现后美债收益率将见顶回落,在此之前预计美债收益率将维持高位震荡。10年2年期限利差可能呈现反复性的倒挂。

美股方面,未来美俄对抗常态化后资产价格将逐渐脱敏,因风险偏好冲击的资产价格回调将逐步修复。短期美股仍需回归主线关注未来加息预期和企业盈利下行共振对美股的冲击,Q2大幅度回调空间有限但难有突出表现,维持震荡走势概率较大;下半年加息预期逐步证伪后叠加经济下行预期关注成长股反弹机会。

黄金方面,短期发挥避险属性价格同样大幅上行,符合我们前期判断;冲突逐渐常态化后预计将从当前的高位回调。但全年依旧看好黄金,尤其是下半美元下行将带动金价走高,全年我们认为伦敦金价格将突破2000美元。

美元方面,短期受避险情绪推动大幅上行,未来冲突逐渐常态化后预计将从当前的高位回调。2022年美国加息力度不及预期以及欧洲补库滞后于美国启动,美元指数预计重回下行通道并下探90。

风险提示

疫情超预期导致宽松周期延长;通胀超预期导致美联储快速收紧。